En este artículo exploraremos la pregunta sobre si es el momento adecuado para invertir en renta fija y dejar los fondos monetarios. A través de un análisis exhaustivo, abordaremos diversas inquietudes comunes y ofreceremos una visión clara sobre las tendencias actuales en el mercado.

Tabla de Contenidos

- Introducción sobre la inversión en renta fija y preguntas comunes.

- Pregunta de Fernando sobre bonos a vencimiento.

- Pregunta de Javier sobre fondos de inversión a largo plazo y ETF de Vanguard.

- Explicación de la facilidad de depósito y su evolución histórica.

- Evolución de los tipos de interés desde 1999.

- Relación entre los tipos de interés y la inflación desde 2009.

- Análisis del interés negativo y su anormalidad histórica.

- Explicación del interés swap y su importancia.

- Detalle sobre el interés swap a 20 años y proyecciones del mercado.

- Proyecciones de bajadas de tipos de interés a corto y medio plazo.

- Análisis de la inflación histórica en la Unión Europea.

- Discusión sobre la media de inflación y la política del Banco Central Europeo.

- Consideraciones sobre pasar de fondos monetarios a renta fija.

- Complejidad de la selección de inversiones en renta fija.

- Resumen de los principales ETF de renta fija.

- Detalle sobre las duraciones medias y rendimientos de los ETF.

- Reflexiones sobre la elección entre ETF y fondos de inversión.

- Conclusiones personales y recomendaciones finales.

- Preguntas Frecuentes.

Introducción sobre la inversión en renta fija y preguntas comunes.

Invertir en renta fija, ¿es momento de dejar los monetarios? Esta es una de las preguntas más comunes que recibo. Muchos inversores se preguntan si es el momento adecuado para cambiar su estrategia de inversión.

En este artículo, responderé a algunas preguntas de nuestros seguidores y analizaré las tendencias actuales del mercado para proporcionar una visión clara sobre este tema.

Pregunta de Fernando sobre bonos a vencimiento.

Fernando nos pregunta: «Parece que la inflación se está controlando y viendo bajada de tipos. ¿Qué opinión tiene sobre los bonos a vencimiento a dos o tres años?»

Esta es una excelente pregunta. Los bonos a vencimiento pueden ser una opción atractiva en un entorno de tipos de interés decrecientes. Sin embargo, es crucial evaluar el riesgo de inflación y cómo puede afectar a los rendimientos reales.

Pregunta de Javier sobre fondos de inversión a largo plazo y ETF de Vanguard.

Javier también nos consulta: «¿Es momento de cambiar a un fondo de inversión a largo plazo, como un ETF de Vanguard a veinte años?

Los ETF a largo plazo pueden ofrecer estabilidad y rendimientos consistentes, pero es esencial considerar el horizonte de inversión y la tolerancia al riesgo. Exploraremos más sobre esto en las siguientes secciones.

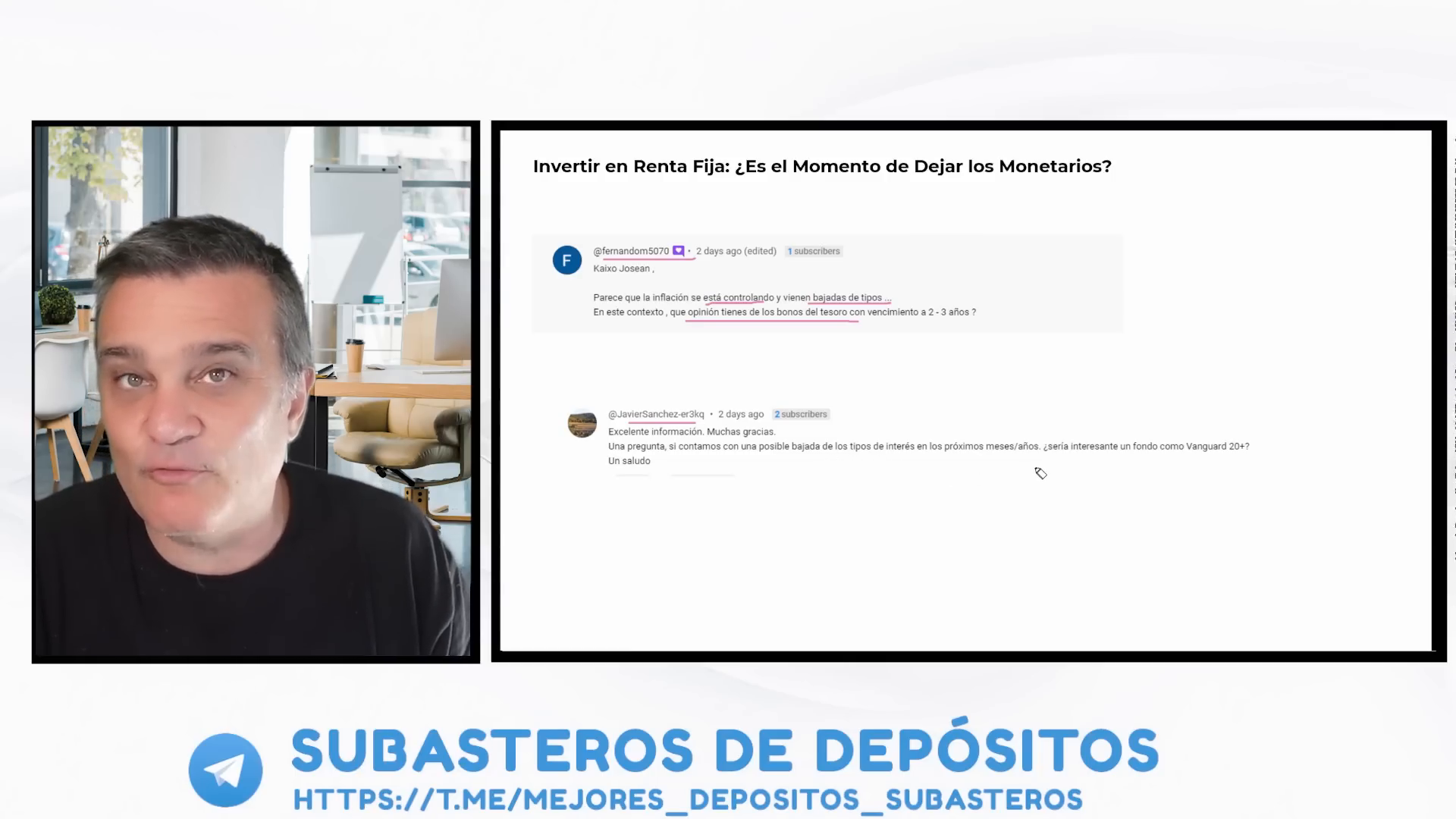

Explicación de la facilidad de depósito y su evolución histórica.

La facilidad de depósito es crucial para entender cómo se remuneran nuestros fondos monetarios y depósitos. Actualmente, está en el 3.75%.

Este tipo de interés es el que el Banco Central Europeo (BCE) ofrece a los bancos comerciales, y es un indicador clave para los inversores en renta fija.

Evolución de los tipos de interés desde 1999.

Desde 1999, los tipos de interés han experimentado varias oscilaciones. Comenzaron en un 2% y han tenido fluctuaciones significativas a lo largo de los años.

En 2009, hubo un cambio notable, con tipos de interés por debajo de la inflación objetivo del BCE. Este periodo de tipos bajos se extendió hasta 2022.

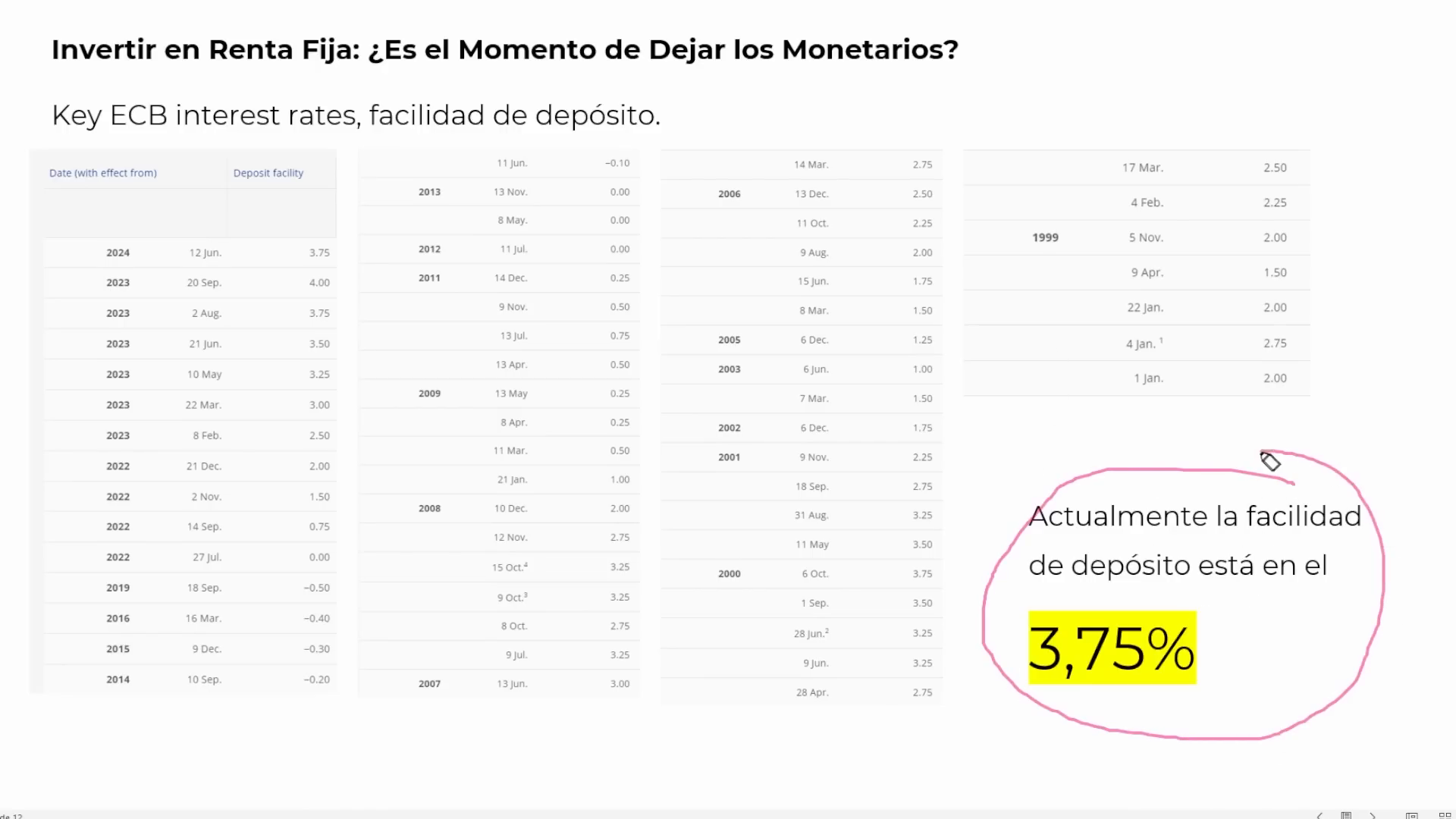

Relación entre los tipos de interés y la inflación desde 2009.

Desde 2009, los tipos de interés han estado mayoritariamente por debajo de la inflación. Esto significa que, en términos reales, los tipos de interés fueron negativos durante muchos años.

Este fenómeno ha sido una excepción en la historia económica y ha tenido un impacto significativo en las decisiones de inversión.

Análisis del interés negativo y su anormalidad histórica.

Los tipos de interés negativos han sido una anomalía histórica. En los últimos 150-200 años, los tipos de interés generalmente han estado por encima de la inflación, alrededor del 3-4%.

Este periodo de tipos negativos es algo sin precedentes y ha generado incertidumbre en los mercados, haciendo que muchos inversores reconsideren sus estrategias.

Explicación del interés swap y su importancia.

El interés rate swap (IRS) es un contrato de intercambio entre partes, utilizado principalmente por entidades financieras como una forma de cobertura de préstamos. Para entenderlo mejor, podríamos imaginarlo como un euribor a largo plazo, llegando hasta treinta años.

Las entidades bancarias utilizan estos swaps para protegerse de cambios en los tipos de interés. Por ejemplo, si un banco otorga un préstamo hipotecario a veinte años, puede usar un swap para cubrirse ante posibles variaciones en los intereses.

Detalle sobre el interés swap a 20 años y proyecciones del mercado.

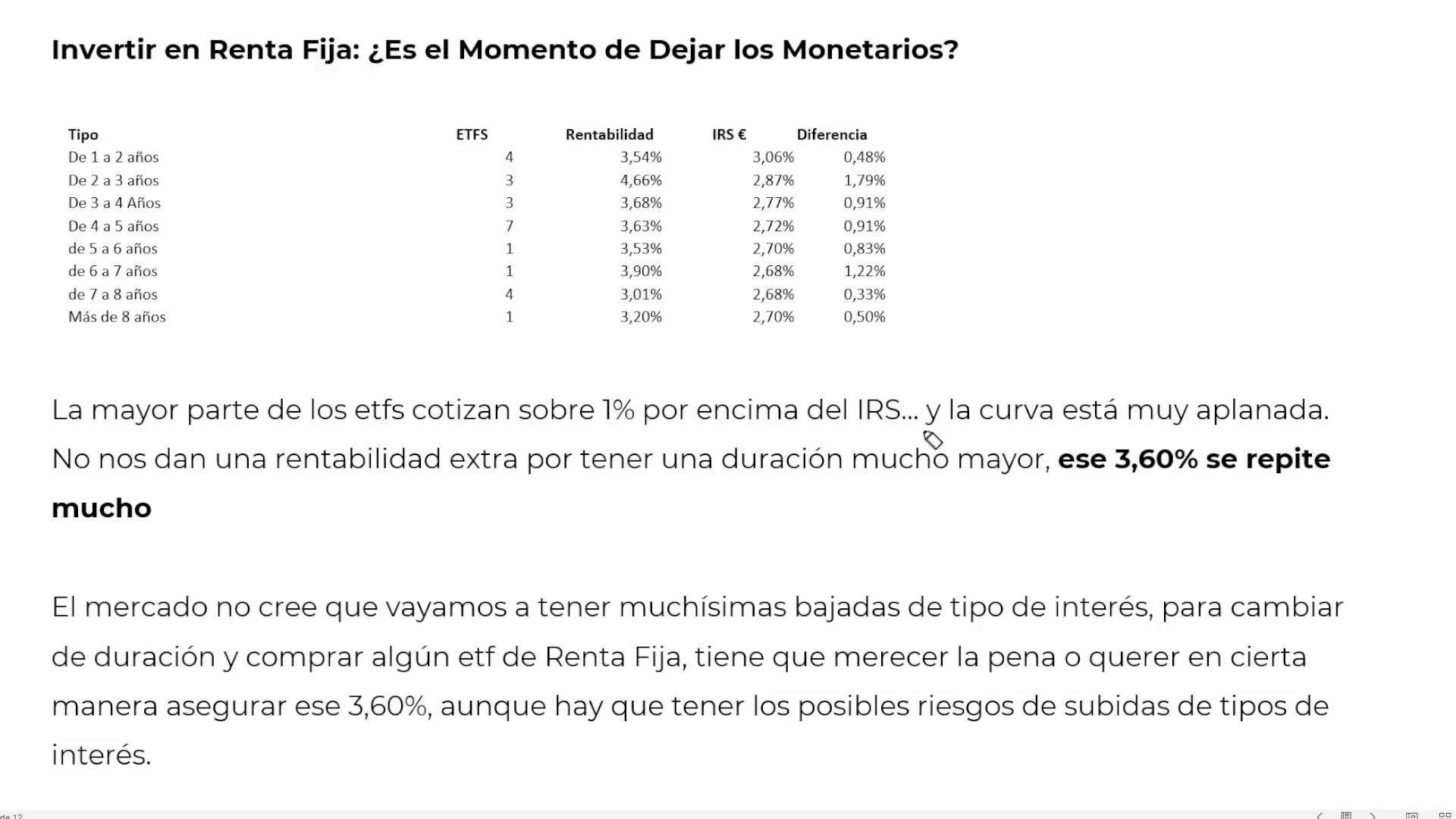

Actualmente, el interés swap a veinte años se sitúa en un 2.67%. Aunque el interés a un año está en 3.44%, se observa una tendencia a la baja a partir de los cuatro años, estabilizándose entre 2.50% y 2.80% a largo plazo.

Esto indica que el mercado espera bajadas en los tipos de interés, pero con un límite alrededor del 2.80%. Estas proyecciones se basan en datos reales de contratos entre entidades bancarias.

Proyecciones de bajadas de tipos de interés a corto y medio plazo.

Según las proyecciones, podríamos esperar una o dos bajadas en el primer año, acumulando hasta tres en el segundo año y cuatro en el tercer año. Esto sugiere una disminución gradual de los tipos de interés en los próximos tres años.

No obstante, estas bajadas no serían drásticas. El mercado prevé una reducción moderada, reflejando una estabilización en los tipos de interés a medio plazo.

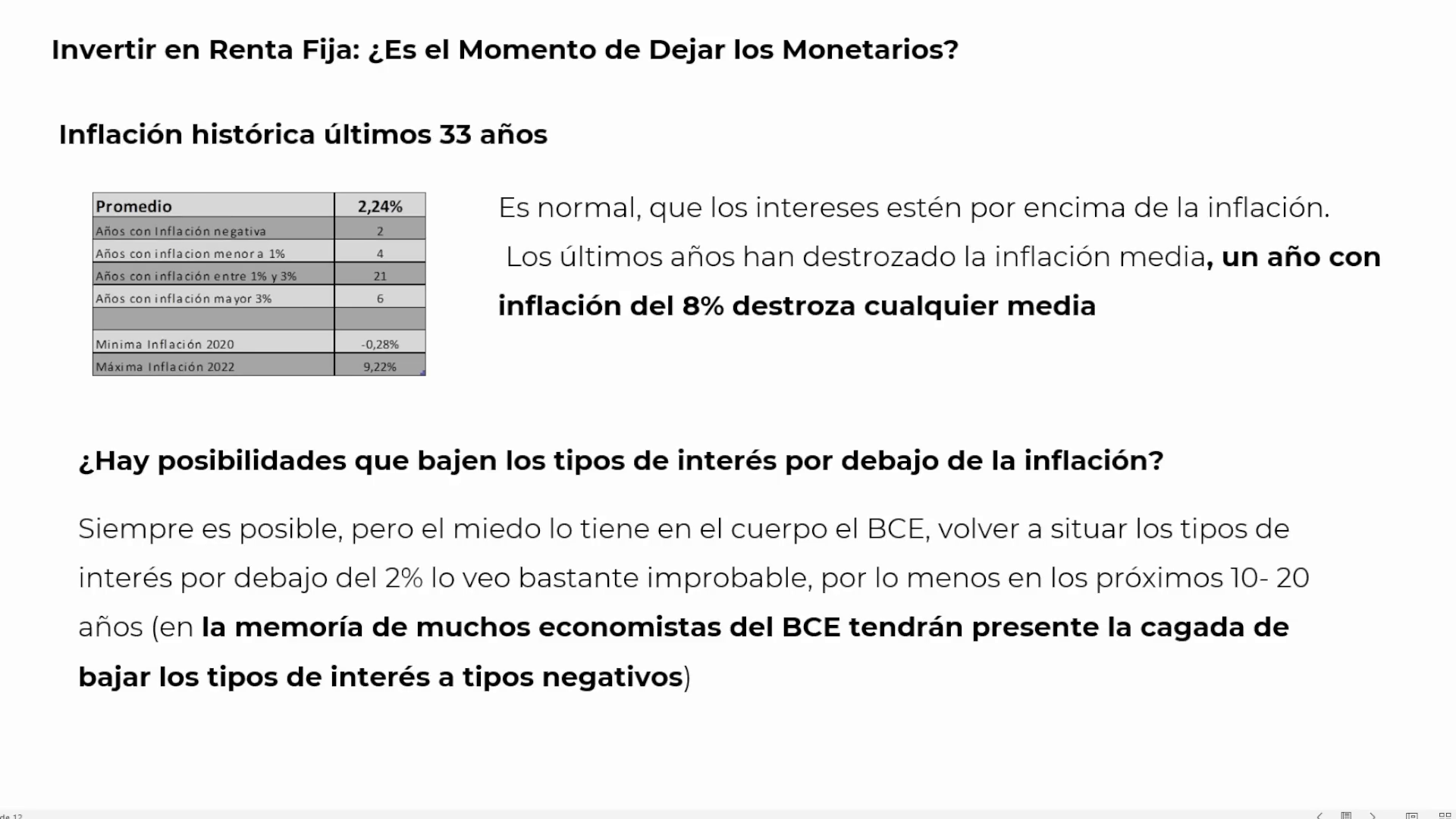

Análisis de la inflación histórica en la Unión Europea.

En los últimos 33 años, la inflación en la Unión Europea ha promediado un 2.24%, con años de inflación negativa y otros con tasas superiores al 3%. Sin embargo, la mayoría de las veces la inflación ha oscilado entre el 1% y el 3%.

El año 2022 fue una excepción con una inflación del 9.22%, lo que ha distorsionado la media y generado preocupación en el Banco Central Europeo (BCE).

Discusión sobre la media de inflación y la política del Banco Central Europeo.

El BCE tiene como objetivo mantener la inflación alrededor del 2%. Sin embargo, los recientes picos inflacionarios han complicado esta tarea, obligando al BCE a reconsiderar su política de tipos de interés.

Es improbable que veamos una reducción significativa de los tipos de interés en los próximos diez a veinte años, debido al temor de repetir errores pasados que llevaron a una inflación descontrolada.

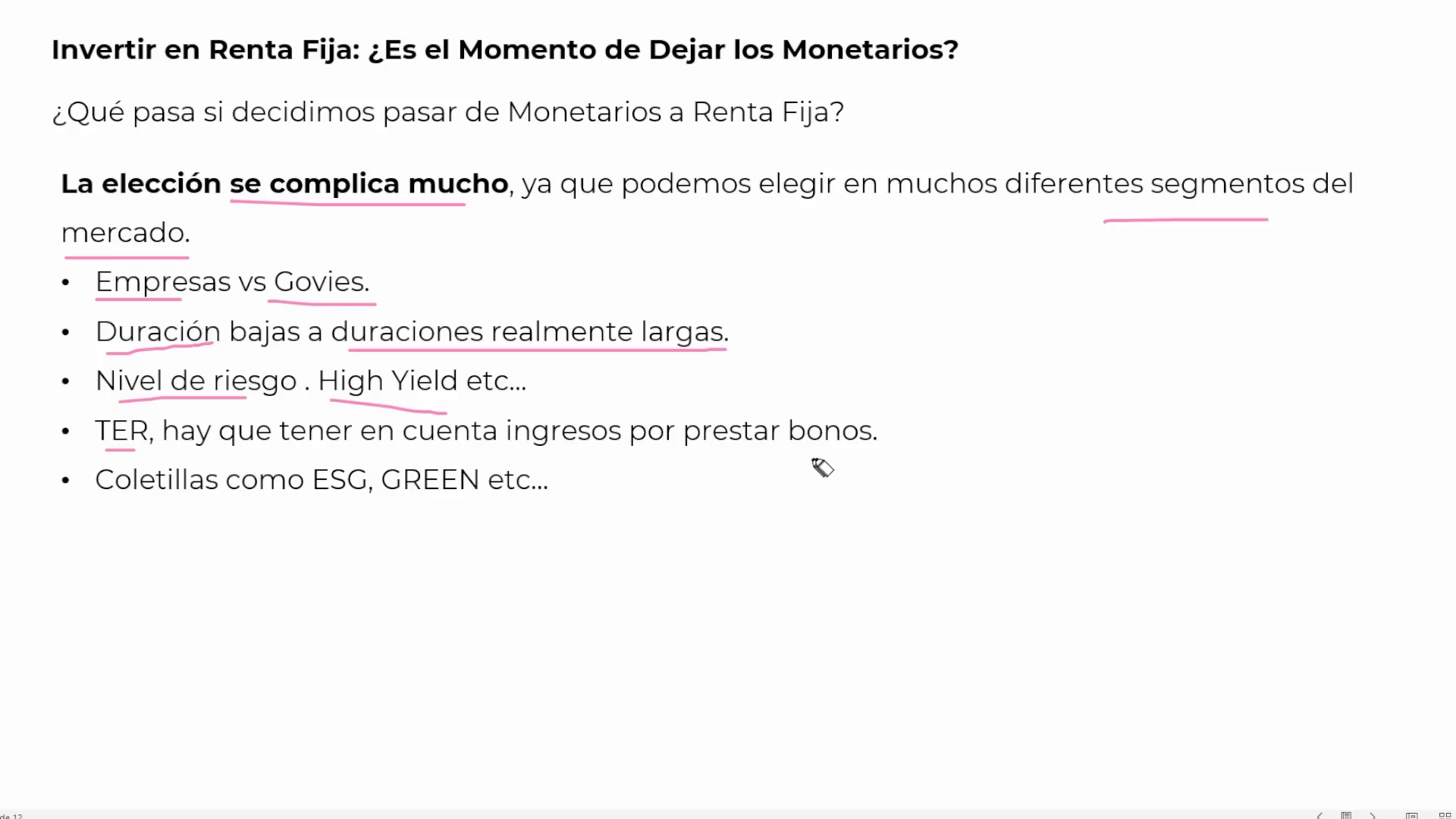

Consideraciones sobre pasar de fondos monetarios a renta fija.

Pasar de fondos monetarios a renta fija puede parecer una opción atractiva, pero implica una mayor complejidad. Los fondos monetarios son relativamente sencillos, con plazos cortos y opciones claras entre empresas y gobiernos.

En cambio, la renta fija presenta múltiples variables: duración, nivel de riesgo, tipo de emisor (gubernamental o empresarial), y costos asociados. Por ello, es crucial evaluar detenidamente antes de invertir renta fija dejar monetarios.

Complejidad de la selección de inversiones en renta fija.

La renta fija ofrece una amplia gama de opciones, desde bonos gubernamentales con triple A hasta bonos corporativos de alto rendimiento. Además, las duraciones pueden variar desde pocos años hasta más de treinta.

También debemos considerar el TER (Total Expense Ratio) de los ETFs o fondos de inversión, que puede afectar nuestros rendimientos. Algunos ETFs incluso pagan por prestar bonos, lo que puede compensar las comisiones.

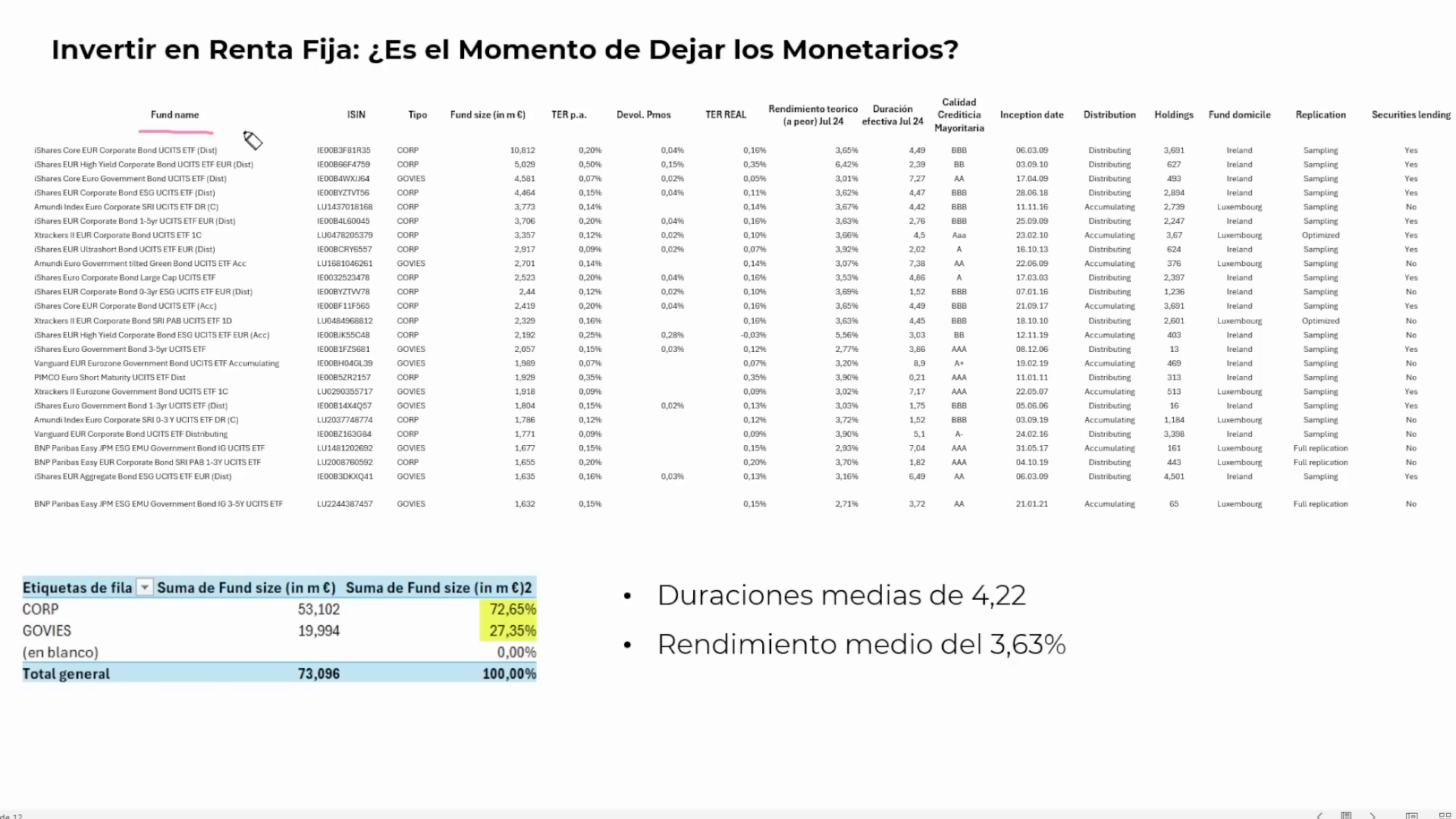

Resumen de los principales ETF de renta fija.

Al analizar los principales ETF de renta fija en el mercado, he recopilado un listado de los veinte a veinticinco fondos más destacados. Estos ETF están organizados según su tamaño, lo que nos da una idea clara de las preferencias del mercado.

En general, la mayoría de los ETF de renta fija están compuestos por bonos gubernamentales, aunque los bonos corporativos también tienen una presencia significativa. Es interesante observar cómo los inversores están distribuyendo sus inversiones entre estos dos tipos de emisiones.

Detalle sobre las duraciones medias y rendimientos de los ETF.

La duración media de estos ETF de renta fija es de aproximadamente 4.22 años, mientras que el rendimiento medio se sitúa en torno al 3.63%. Esto nos ofrece una visión clara de las expectativas de rendimiento a medio plazo para los inversores en renta fija.

La variedad de ETF disponibles es notable. Podemos encontrar desde ETF ESG, de bonos verdes, de alta capitalización, hasta ETF de high yield. Cada uno de estos productos tiene sus propias características y riesgos asociados.

Ejemplos de ETF de renta fija

- ETF de high yield con un TER de 0.25% y un rendimiento del 0.28%.

- ETF gubernamentales con duraciones de hasta siete años.

- ETF con temáticas ESG y bonos verdes.

La elección del ETF adecuado puede ser complicada debido a la amplia gama de opciones disponibles. Es esencial analizar las características específicas de cada ETF y cómo se alinean con nuestros objetivos de inversión.

Reflexiones sobre la elección entre ETF y fondos de inversión.

Una pregunta común es por qué hablar tanto de ETF y no de fondos de inversión. Aunque fiscalmente los fondos de inversión pueden ser más atractivos, los ETF tienen ventajas que no podemos ignorar.

Muchos fondos de inversión compran ETF como una forma de diversificar sus carteras. Esto nos indica que los ETF son herramientas valiosas incluso para los grandes inversores institucionales. Además, los ETF ofrecen transparencia y flexibilidad en la gestión de nuestras inversiones.

Comparación entre ETF y fondos de inversión

- Transparencia: Los ETF proporcionan una mayor transparencia en comparación con los fondos de inversión.

- Flexibilidad: Los ETF permiten una gestión más activa y la posibilidad de ajustarse rápidamente a las condiciones del mercado.

- Costos: Los ETF suelen tener menores costos de gestión en comparación con los fondos de inversión tradicionales.

En definitiva, la elección entre ETF y fondos de inversión dependerá de nuestras necesidades y preferencias personales. Los ETF pueden ofrecer ventajas significativas en términos de costos y flexibilidad, pero los fondos de inversión también tienen sus beneficios, especialmente en términos fiscales.

Conclusiones personales y recomendaciones finales.

En mis conclusiones personales, quiero enfatizar que la decisión de dejar los fondos monetarios e invertir en renta fija es una decisión personal que cada inversor debe tomar basándose en su propia situación y objetivos.

Una estrategia que suelo recomendar es la de dividir nuestras inversiones: un 50% en renta fija y un 50% en fondos monetarios. Esto nos permite diversificar nuestros riesgos y aprovechar las ventajas de ambas opciones.

Recomendaciones específicas

- Duraciones cortas: Prefiero duraciones de 3 a 4 años para minimizar el riesgo de variaciones en los tipos de interés.

- Bonos corporativos: Me inclino más por bonos corporativos que por bonos gubernamentales debido al alto nivel de deuda pública.

- Diversificación: Considero que tener 2 o 3 ETF de renta fija bien diversificados es una buena estrategia.

Finalmente, es importante recordar que invertir en renta fija también implica un grado de especulación. Nadie puede predecir con certeza cómo se comportarán los mercados, por lo que es crucial estar bien informado y tomar decisiones basadas en análisis sólidos.

Preguntas Frecuentes.

¿Cuál es la duración media de los ETF de renta fija?

La duración media de los ETF de renta fija que he analizado es de aproximadamente 4.22 años.

¿Qué rendimiento medio puedo esperar de los ETF de renta fija?

El rendimiento medio de estos ETF se sitúa en torno al 3.63%, aunque puede variar según el tipo de bonos y la duración del ETF.

¿Es mejor invertir en ETF o en fondos de inversión?

Depende de tus objetivos y preferencias. Los ETF ofrecen mayor transparencia y flexibilidad, mientras que los fondos de inversión pueden ser más atractivos fiscalmente.

¿Debería dejar los fondos monetarios para invertir en renta fija?

Esta es una decisión personal que depende de tu tolerancia al riesgo y tus objetivos de inversión. Una estrategia equilibrada podría ser dividir tus inversiones entre renta fija y fondos monetarios.

¿Qué tipos de bonos son más recomendables?

Prefiero los bonos corporativos debido al alto nivel de deuda pública. También recomiendo duraciones cortas para minimizar el riesgo de variaciones en los tipos de interés.