¡Hola a todos! En este video, vamos a revisar las mejores opciones de inversión en depósitos, cuentas corrientes, letras del tesoro y fondos monetarios para agosto de 2023. Aprenderemos a ser auténticos «subasteros» de nuestro dinero y obtener la mejor rentabilidad posible.

Índice

- Introducción y recomendaciones del Banco de España

- Referentes clave: €STR y Letras del Tesoro

- Estimación de rentabilidad para fondos monetarios

- Las mejores cuentas nómina

- Las mejores cuentas remuneradas

- Mejores depósitos, letras y fondos monetarios a 12 meses

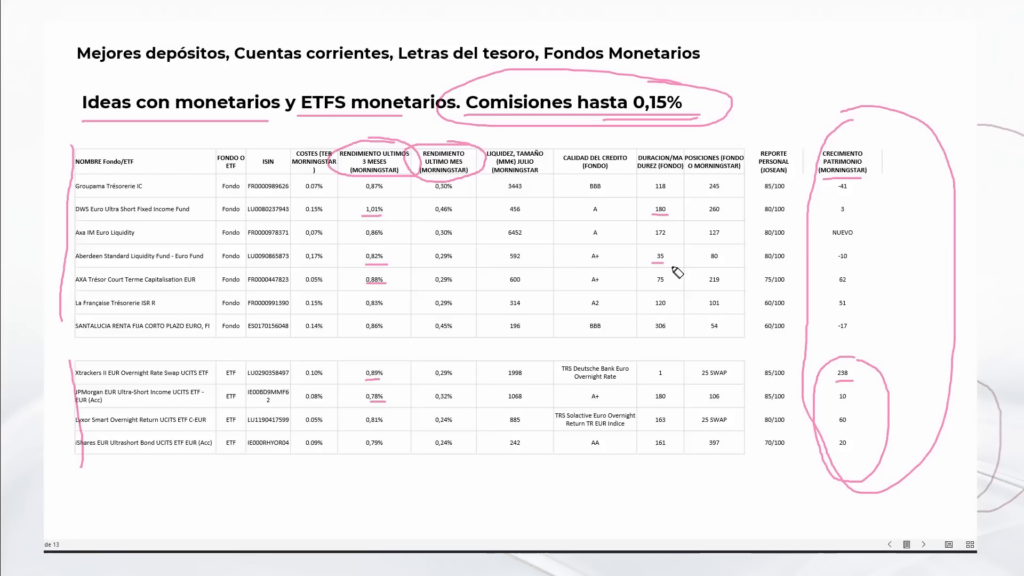

- Análisis de fondos de inversión y ETFs monetarios

- FAQ

Introducción y recomendaciones del Banco de España

Para tomar decisiones informadas sobre nuestras inversiones, es vital conocer las recomendaciones de instituciones financieras de renombre.

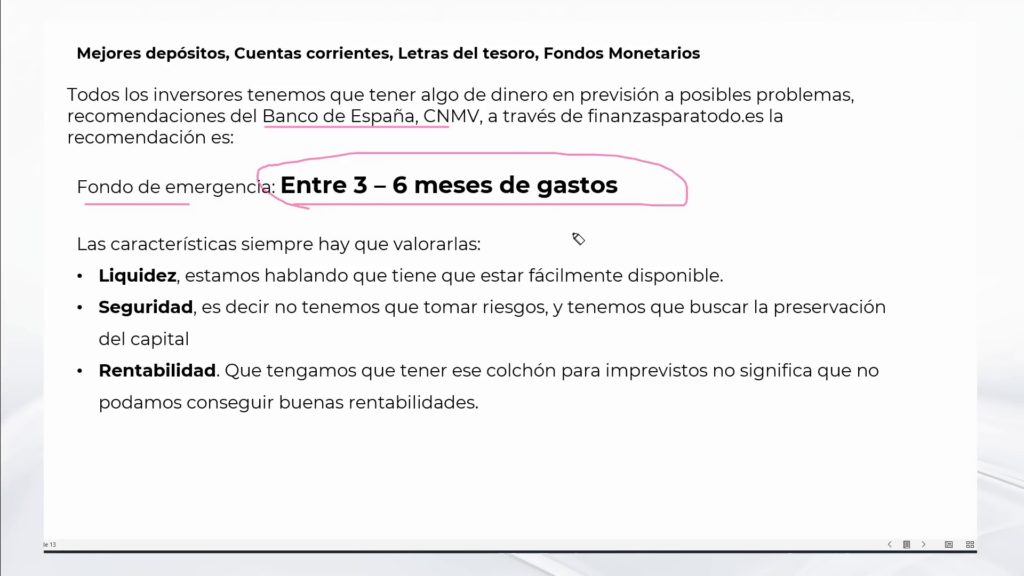

Recomendaciones del Banco de España

El Banco de España y la CNMV sugieren mantener un fondo de emergencia que cubra entre 3 y 6 meses de gastos. Este consejo se puede encontrar en su plataforma finanzasparatodo.es.

Importancia del Fondo de Emergencia

El fondo de emergencia es esencial para cubrir imprevistos. Este fondo debe ser fácilmente accesible y estar en inversiones líquidas y seguras.

Factores a Considerar

Al elegir dónde invertir este fondo, debemos evaluar tres factores clave:

- Liquidez

- Seguridad

- Rentabilidad

Referentes clave: €STR y Letras del Tesoro

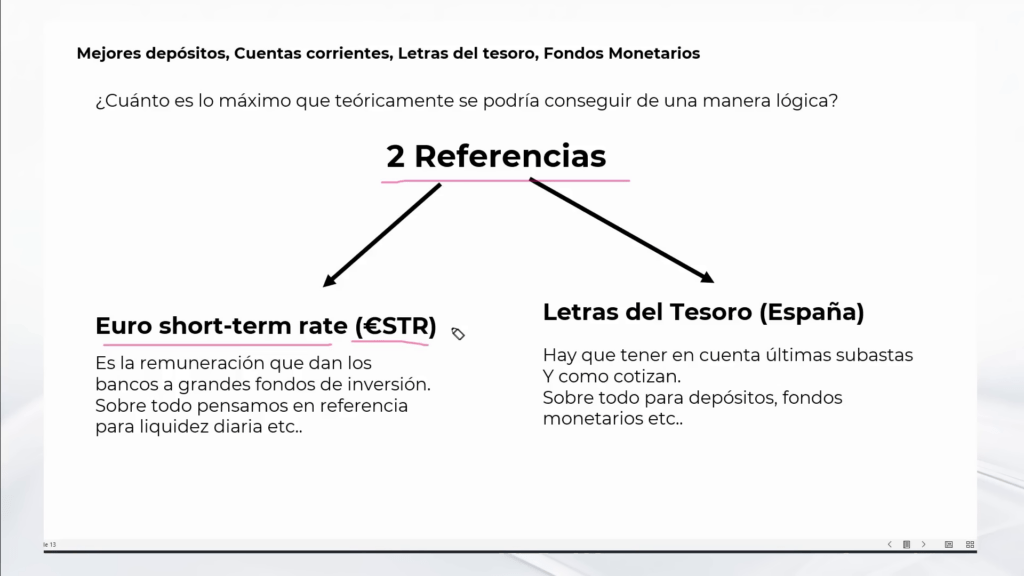

Para maximizar la rentabilidad de nuestras inversiones, es crucial considerar ciertos referentes financieros.

Euro Short-Term Rate (€STR)

El €STR representa la tasa de interés a corto plazo en la zona euro. Es una referencia utilizada por grandes fondos de inversión para la liquidez diaria.

Rendimiento Actual del €STR

Actualmente, el €STR se encuentra en un 3,75%, dado que los bancos pueden depositar dinero al tipo de interés de facilidad de depósito del BCE.

Letras del Tesoro de España

Las Letras del Tesoro son otra opción de inversión segura y liquida. Se pueden adquirir directamente en el Banco de España.

Rentabilidades Actuales de las Letras del Tesoro

Las letras a un año están ofreciendo una rentabilidad del 3,70%. Sin embargo, su rendimiento puede variar en función de las subastas y las políticas del BCE.

Estimación de rentabilidad para fondos monetarios

Al considerar fondos monetarios, es útil hacer una estimación de su posible rentabilidad para tomar decisiones informadas.

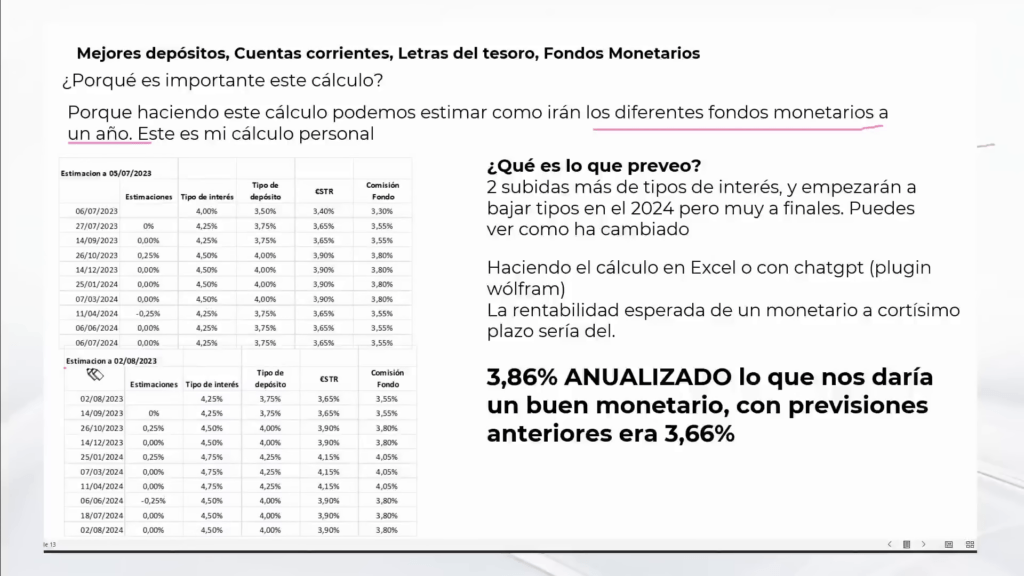

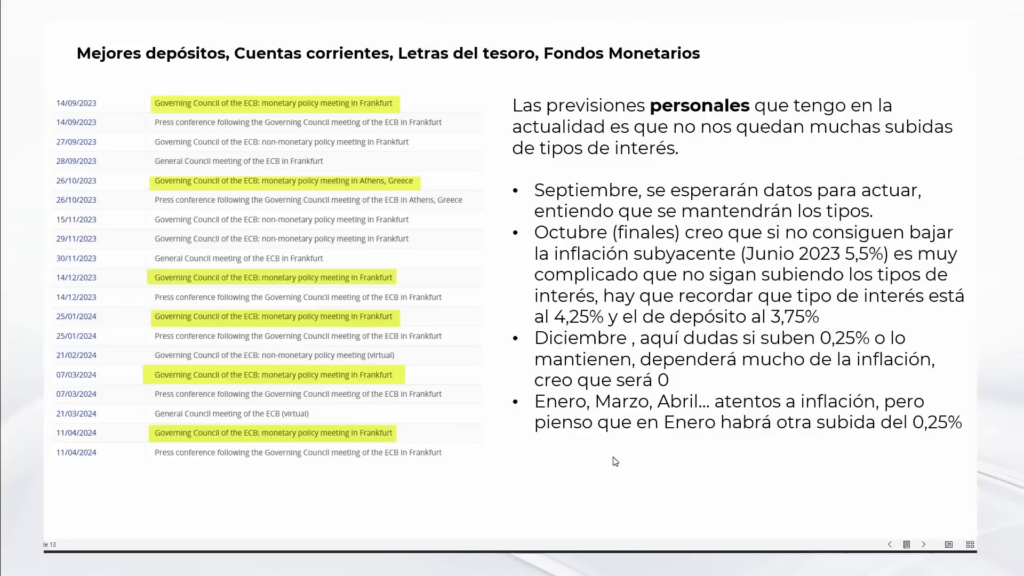

Proyecciones de Tipos de Interés

Para estimar la rentabilidad futura, es crucial tener en cuenta las posibles subidas de tipos de interés por parte del BCE.

Estimaciones Personales

En base a mis cálculos, estimo que los tipos de interés podrían mantenerse estables en septiembre y subir ligeramente en octubre y diciembre.

Rentabilidad Esperada

Considerando los factores anteriores, la rentabilidad anualizada de un fondo monetario a cortísimo plazo podría situarse entre el 3,66% y el 3,86%.

Cálculo de Rentabilidad

Para una cartera tipo de 15.000€, la rentabilidad esperada podría ser considerablemente atractiva.

Comparación con Otros Instrumentos

Es crucial comparar esta rentabilidad con la de otros instrumentos como depósitos bancarios o Letras del Tesoro para elegir la mejor opción.

En resumen, al considerar las mejores cuentas agosto 2023, debemos evaluar todas las opciones disponibles y tomar decisiones informadas basadas en la liquidez, seguridad y rentabilidad de cada opción.

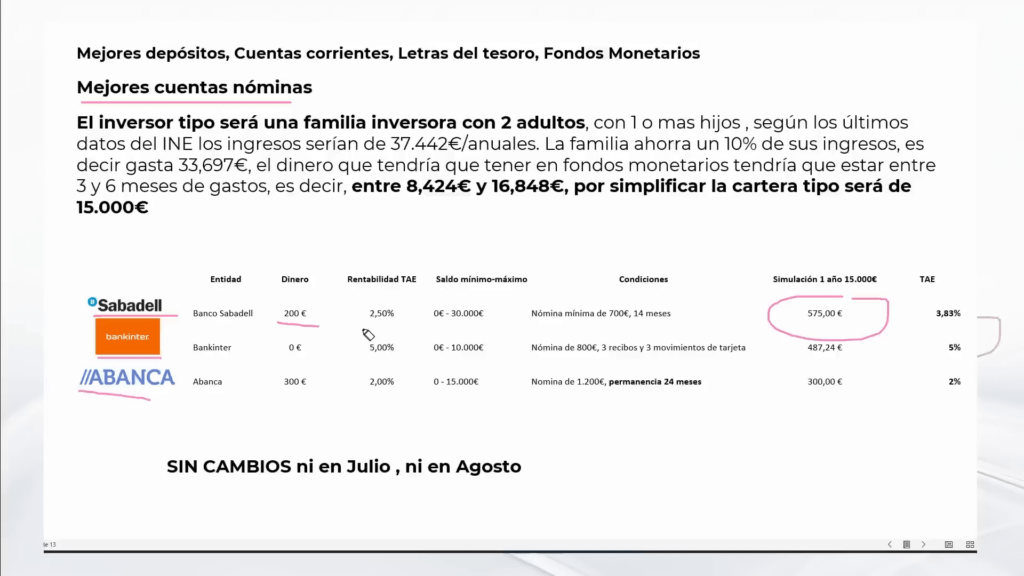

Las mejores cuentas nómina

Las cuentas nómina son una opción atractiva para aquellos que buscan rentabilidad y beneficios adicionales. En agosto 2023, algunas cuentas destacan por sus ofertas.

Cuenta Nómina del Sabadell

La cuenta nómina del Sabadell es una de las más interesantes actualmente. Ofrece un bono de 200 euros y una rentabilidad del 2,50% anual para saldos entre 0 y 30,000 euros.

Cuenta Nómina de Bankinter

Bankinter también es una opción a considerar. Aunque su rentabilidad es competitiva, no ofrece bonos en efectivo como el Sabadell.

Cuenta Nómina de otros bancos

Las cuentas nómina de otros bancos también pueden ser una opción, pero actualmente no ofrecen beneficios tan atractivos.

En resumen, la cuenta nómina del Sabadell parece ser la más ventajosa en términos de rentabilidad y beneficios adicionales para agosto 2023.

Las mejores cuentas remuneradas

Las cuentas remuneradas son una excelente opción para mantener nuestro dinero con liquidez y obtener una rentabilidad atractiva. Aquí te presento las mejores cuentas remuneradas de agosto 2023.

Wise

Wise se destaca por ofrecer una rentabilidad del 2,88% al invertir automáticamente tu saldo en un fondo de inversión. No tiene límites ni comisiones y es muy fácil de gestionar.

Renault Bank

Renault Bank ofrece una rentabilidad del 2,63% sin límites ni comisiones. Aunque su plataforma puede ser un poco complicada, es una opción muy atractiva.

Segobanco

Segobanco ofrece una rentabilidad del 2,50%. Aunque tiene algunos límites, sigue siendo una opción interesante.

N26

N26 ofrece una rentabilidad del 2,26% para saldos hasta 30,000 euros. También ofrece beneficios adicionales como compatibilidad con Google Pay y Apple Pay.

MyInvestor

MyInvestor ofrece una rentabilidad del 2% para saldos entre 0 y 50,000 euros. Es una opción sólida para aquellos que buscan una cuenta remunerada sin muchas complicaciones.

En definitiva, al considerar las mejores cuentas remuneradas de agosto 2023, Wise y Renault Bank se destacan por sus atractivas ofertas y facilidad de uso.

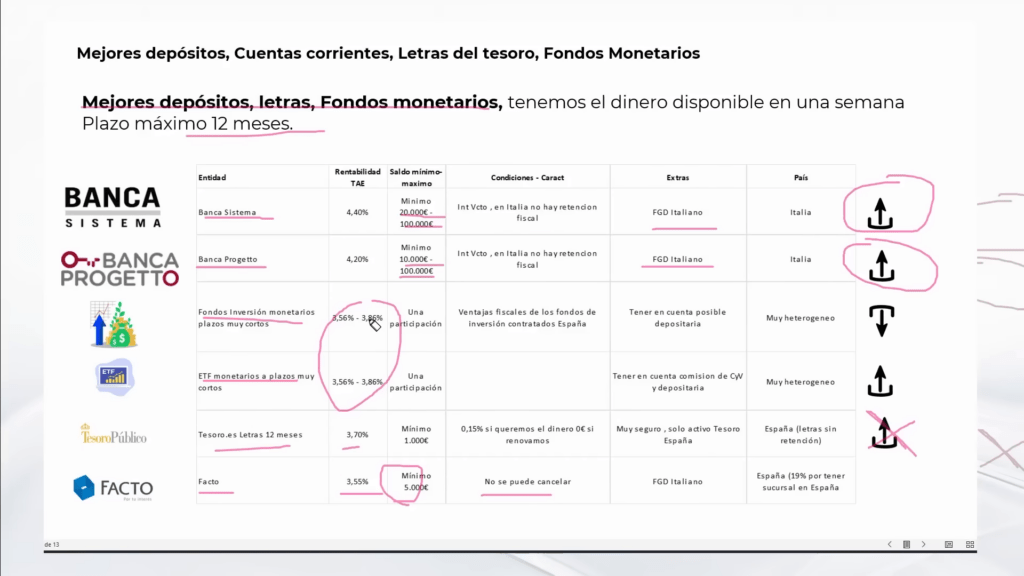

Mejores depósitos, letras y fondos monetarios a 12 meses

Para aquellos que buscan inversiones a corto plazo con buena rentabilidad, los depósitos, letras del tesoro y fondos monetarios son opciones a considerar. Aquí te presento las mejores opciones para agosto 2023.

Depósitos Bancarios

Los depósitos bancarios ofrecen seguridad y rentabilidad fija. Aquí están las mejores opciones:

- Banca Sistema: 3,50% anual, mínimo 20,000 euros.

- Banca Progetto: 3,80% anual, mínimo 10,000 euros.

Letras del Tesoro

Las Letras del Tesoro son una opción segura y líquida. Actualmente ofrecen una rentabilidad del 3,70% anual, aunque esta puede variar según las subastas.

Fondos Monetarios

Los fondos monetarios son una opción flexible y rentable. Aquí están las mejores opciones:

- Groupama Trésorerie IC: 0,87% en tres meses, 0,30% en el último mes.

- DWS Euro Ultra Short Fixed Income Fund: 1,01% en tres meses, 0,46% en el último mes.

- Axa IM Euro Liquidity: 0,86% en tres meses, 0,30% en el último mes.

En resumen, para una inversión a 12 meses, los depósitos bancarios y las Letras del Tesoro ofrecen una rentabilidad atractiva y segura. Los fondos monetarios también son una opción viable, especialmente para aquellos que buscan flexibilidad.

Para más información y análisis detallados, puedes visitar mi página web o seguirme en Twitter.

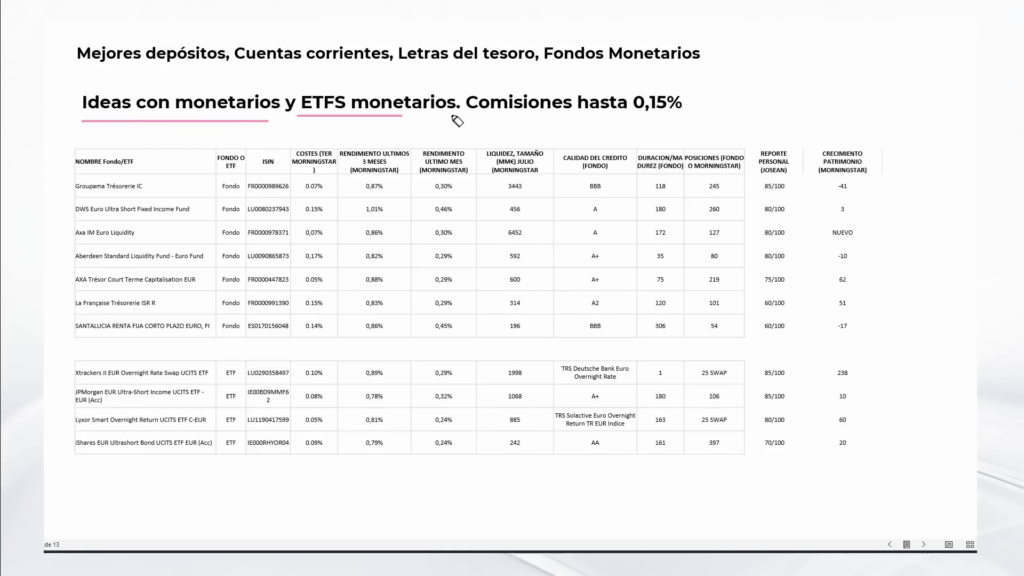

Análisis de fondos de inversión y ETFs monetarios

En el análisis de los fondos de inversión y ETFs monetarios, es crucial considerar factores como las comisiones, la rentabilidad y la liquidez. Aquí te presento un desglose detallado de estos elementos para ayudarte a tomar decisiones informadas.

Comisiones

Las comisiones son un aspecto fundamental a la hora de seleccionar un fondo de inversión o un ETF. En mi criterio, solo considero aquellos con comisiones hasta un 0,15%. Más allá de este porcentaje, no los tengo en cuenta.

- Groupama Trésorerie IC: 0,07%

- DWS Euro Ultra Short Fixed Income Fund: 0,15%

- Xtrackers II EUR Overnight Rate Swap UCITS ETF: 0,10%

Rentabilidad

La rentabilidad es otro aspecto clave. Es importante observar tanto la rentabilidad en los últimos tres meses como la del último mes para tener una visión más precisa.

- Groupama Trésorerie IC: 0,87% (3 meses), 0,30% (último mes)

- DWS Euro Ultra Short Fixed Income Fund: 1,01% (3 meses), 0,46% (último mes)

- Xtrackers II EUR Overnight Rate Swap UCITS ETF: 0,89% (3 meses), 0,29% (último mes)

Liquidez

La liquidez es fundamental. Un fondo con alta liquidez facilita la compra y venta de participaciones sin afectar significativamente el precio.

- Groupama Trésorerie IC: €3443 millones

- DWS Euro Ultra Short Fixed Income Fund: €456 millones

- Xtrackers II EUR Overnight Rate Swap UCITS ETF: €1998 millones

Duración o Madurez

La duración indica el tiempo promedio de vencimiento de las inversiones en el fondo. Una duración más larga puede ofrecer mayor rentabilidad pero también conlleva más riesgo.

- Groupama Trésorerie IC: 118 días

- DWS Euro Ultra Short Fixed Income Fund: 180 días

- Xtrackers II EUR Overnight Rate Swap UCITS ETF: 1 día

En resumen, al evaluar los fondos de inversión y los ETFs monetarios, es crucial considerar las comisiones, la rentabilidad, la liquidez y la duración. Estos factores te ayudarán a elegir las mejores cuentas agosto 2023.

FAQ

A continuación, respondo algunas de las preguntas más frecuentes que recibo sobre inversiones en fondos de inversión y ETFs monetarios.

¿Qué son los fondos de inversión monetarios?

Son fondos que invierten en activos a corto plazo, como letras del tesoro y depósitos bancarios, buscando preservar el capital y ofrecer liquidez.

¿Qué son los ETFs monetarios?

Son fondos cotizados en bolsa que invierten en activos a corto plazo, similares a los fondos monetarios tradicionales, pero con la ventaja de poder comprarse y venderse como acciones.

¿Cuál es la diferencia entre un fondo de inversión y un ETF?

La principal diferencia es que los ETFs se negocian en bolsa y pueden comprarse y venderse durante el día, mientras que los fondos de inversión se compran y venden al valor liquidativo del día.

¿Por qué es importante la liquidez en un fondo monetario?

La liquidez permite acceder rápidamente al dinero invertido sin afectar significativamente su valor, lo cual es esencial en situaciones de emergencia.

¿Qué comisiones debo considerar al elegir un fondo o ETF?

Es recomendable considerar fondos o ETFs con comisiones de hasta un 0,15%. Comisiones más altas pueden erosionar significativamente las ganancias.

¿Cómo afecta la duración a la rentabilidad y al riesgo?

Una mayor duración puede ofrecer más rentabilidad pero también implica mayor riesgo. Fondos con duraciones más cortas suelen ser menos riesgosos.