Descubre las opciones más rentables para tu dinero, desde cuentas remuneradas hasta letras del tesoro y fondos monetarios. Este guía exhaustivo te ayudará a navegar el panorama financiero de 2024 y encontrar la mejor forma de hacer que tu dinero trabaje para ti.

Índice.

- La importancia del fondo de emergencia

- Entendiendo las referencias de rentabilidad

- Perspectivas económicas y previsiones de tipos de interés

- Estimando la rentabilidad de fondos monetarios

- Análisis de las letras del tesoro

- Comparativa de las mejores cuentas nómina

- Cuentas remuneradas internacionales

- Depósitos y fondos monetarios a corto plazo

- Fondos de inversión y ETFs monetarios

- Introducción a la renta fija

- FAQ

La importancia del fondo de emergencia

Todo inversor, sin importar su perfil de riesgo, debe considerar la creación de un fondo de emergencia. Este fondo actúa como un salvavidas financiero en momentos de crisis.

¿Qué es un fondo de emergencia?

Es una reserva de dinero destinada a cubrir gastos imprevistos o períodos de inestabilidad económica. Las autoridades financieras como el Banco de España y la CNMV recomiendan tener entre 3 y 6 meses de gastos cubiertos.

¿Por qué es crucial?

Un fondo de emergencia proporciona seguridad financiera. Nos permite afrontar situaciones inesperadas sin tener que recurrir a préstamos o liquidar inversiones a largo plazo.

¿Dónde mantenerlo?

Es esencial que el fondo de emergencia sea seguro y líquido. Las mejores cuentas remuneradas y los depósitos a corto plazo son opciones viables para mantener estos fondos.

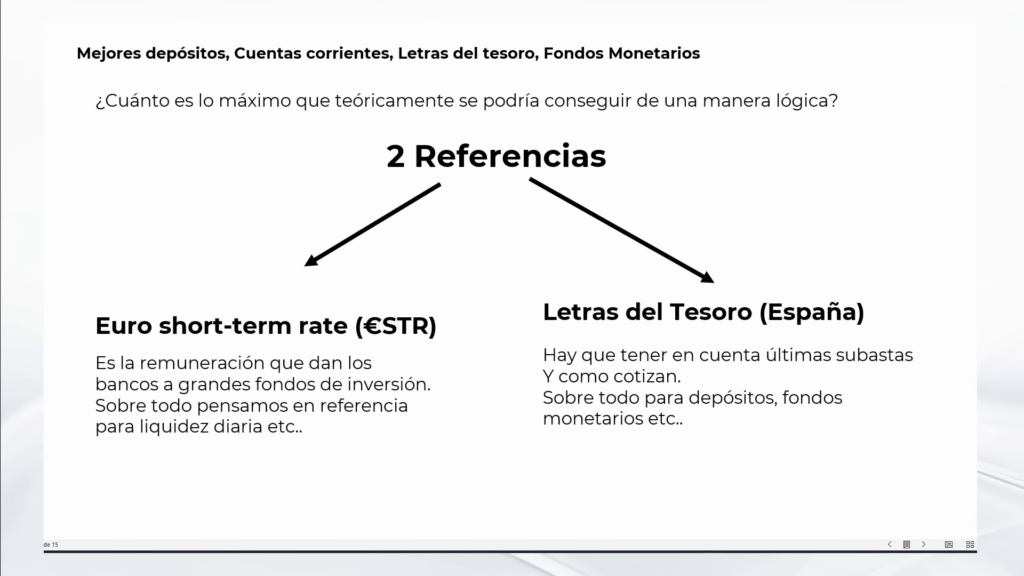

Entendiendo las referencias de rentabilidad

Para maximizar la rentabilidad de nuestras inversiones, es crucial entender las referencias de rentabilidad como el Euro short-term rate (€STR).

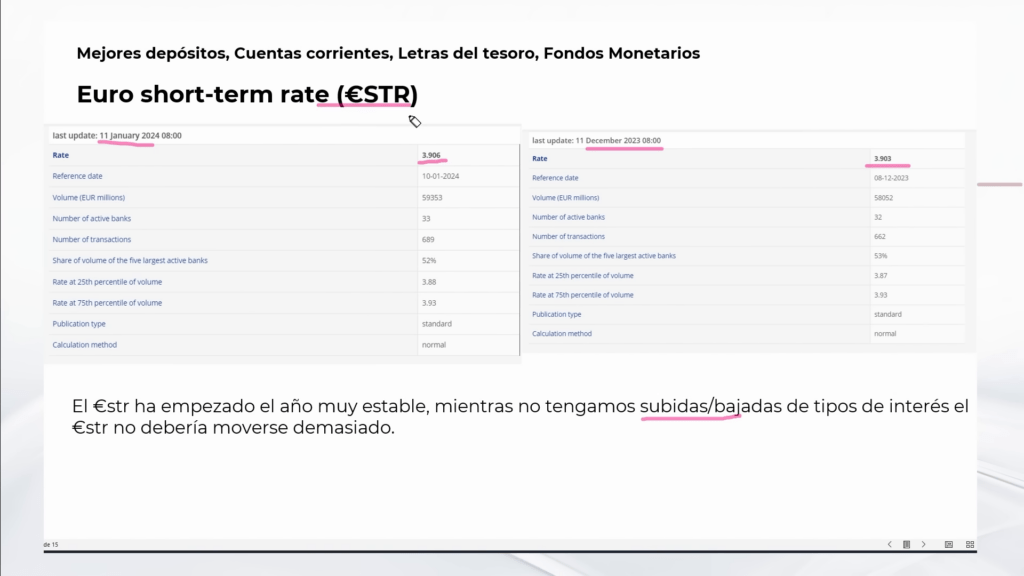

¿Qué es el €STR?

El €STR es la tasa a la que los bancos prestan dinero a grandes fondos de inversión a corto plazo. Es una referencia importante para la liquidez diaria y las inversiones a corto plazo.

Importancia del €STR

El €STR proporciona una base sólida para las expectativas de los inversores. Permite calcular de manera lógica cuánto se podría obtener de rentabilidad en inversiones a corto plazo.

Estabilidad del €STR

El €STR ha mostrado una notable estabilidad. Actualmente ronda el 3.90%, lo cual es una referencia útil para prever la rentabilidad de nuestras inversiones.

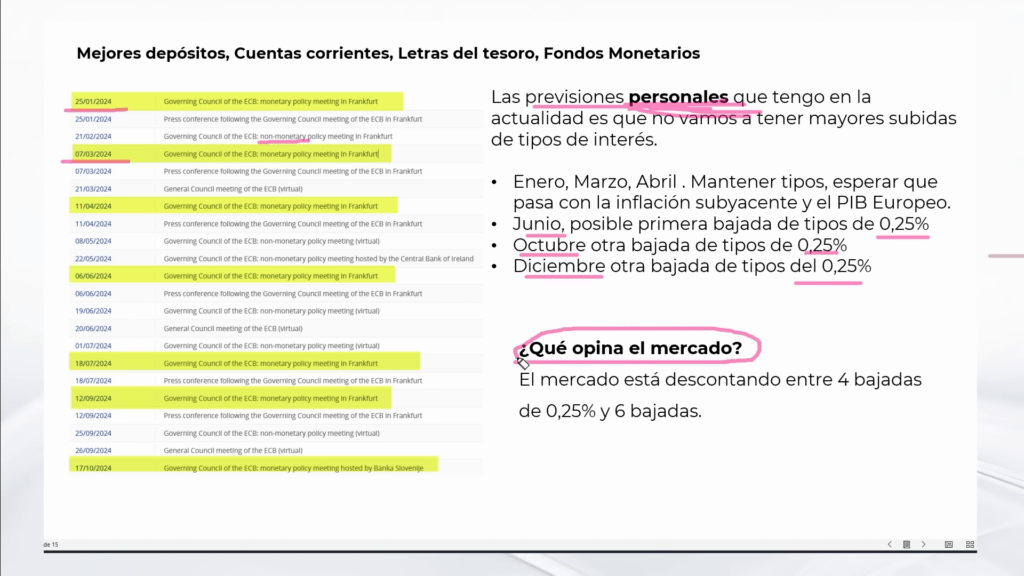

Perspectivas económicas y previsiones de tipos de interés

Las previsiones económicas y los tipos de interés son factores determinantes para la rentabilidad de nuestras inversiones. Es esencial estar al tanto de estos cambios para tomar decisiones informadas.

Previsiones del Banco Central Europeo

El Banco Central Europeo (BCE) no se reúne todos los meses para decidir sobre los tipos de interés. Por ejemplo, en enero y marzo de 2024 habrá reuniones, pero en febrero no se prevén cambios.

Expectativas de tipos de interés

Se espera que el BCE mantenga los tipos de interés estables en el primer semestre de 2024. Sin embargo, es probable que veamos bajadas de un cuarto de punto en junio, octubre y diciembre.

Inflación y PIB

La inflación subyacente y el PIB son indicadores clave. Aunque la inflación en Europa y EE.UU. está disminuyendo, el proceso es lento. El crecimiento del PIB en Europa es preocupante, lo que podría influir en futuras decisiones del BCE.

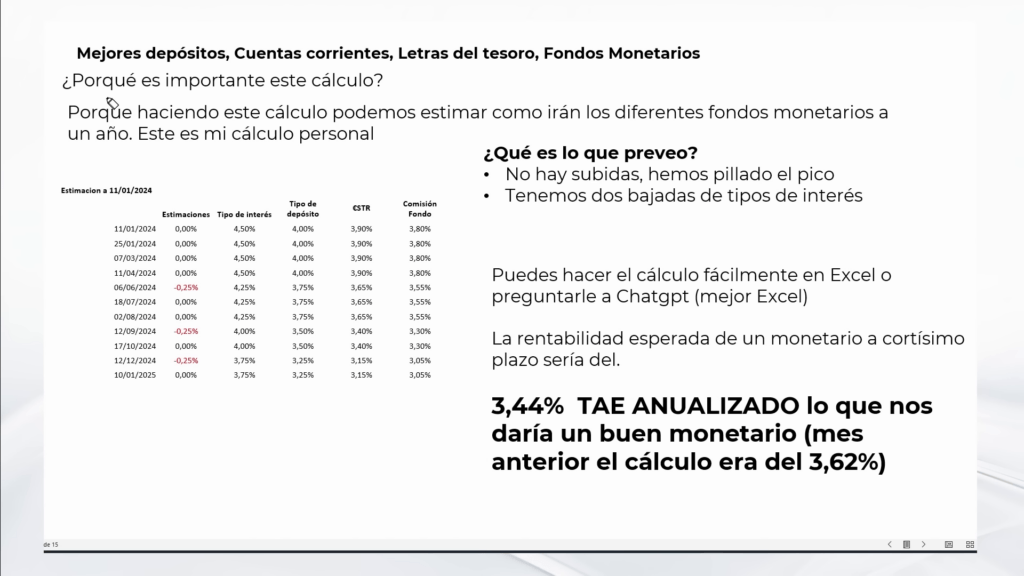

Estimando la rentabilidad de fondos monetarios

Calcular la rentabilidad esperada de los fondos monetarios es esencial para decidir si son una opción viable para nuestra inversión.

Factores a considerar

Para estimar la rentabilidad, es importante tener en cuenta el tipo de interés del BCE y el €STR. También debemos considerar los costes asociados al fondo.

Ejemplo de cálculo

Para un fondo monetario a cortísimo plazo, podríamos esperar una TAE anualizada del 3,62%. Este cálculo se basa en la estabilidad del €STR y las previsiones de tipos de interés del BCE.

Comparación con otras opciones

Es útil comparar la rentabilidad de los fondos monetarios con otras opciones como las letras del tesoro y los depósitos. Esto nos ayudará a decidir cuál es la mejor opción para nuestro perfil de inversión.

Espero que esta guía te haya proporcionado una visión clara y útil sobre las mejores opciones para maximizar tus ingresos en 2024. No olvides suscribirte a nuestro canal de YouTube y unirte a nuestro canal de Telegram para más consejos financieros.

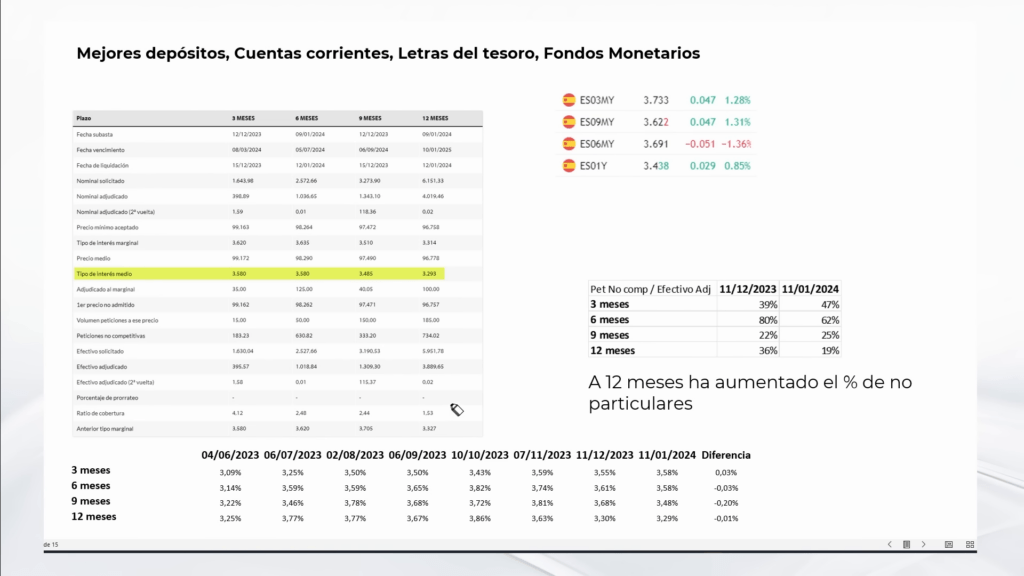

Análisis de las letras del tesoro

Las letras del tesoro son una opción conservadora para los inversores que buscan seguridad y estabilidad. Vamos a analizar cómo se han comportado recientemente.

Evolución de los tipos de interés

Las letras del tesoro a 3, 6, 9 y 12 meses han mostrado variaciones mínimas en sus tipos de interés. Los datos más recientes indican que, por ejemplo, las letras a 12 meses ofrecen un 3,29%, con una tendencia ligeramente a la baja.

Participación de los inversores

Es interesante observar la participación de los inversores particulares versus las instituciones. En el último mes, las instituciones han incrementado su participación en letras a 12 meses, pasando del 36% al 19% para particulares.

Fluctuaciones diarias

Las letras del tesoro cotizan diariamente, lo que significa que sus tasas pueden cambiar rápidamente. Por ejemplo, las letras emitidas el 9 de enero cotizaban al 3,43% dos días después.

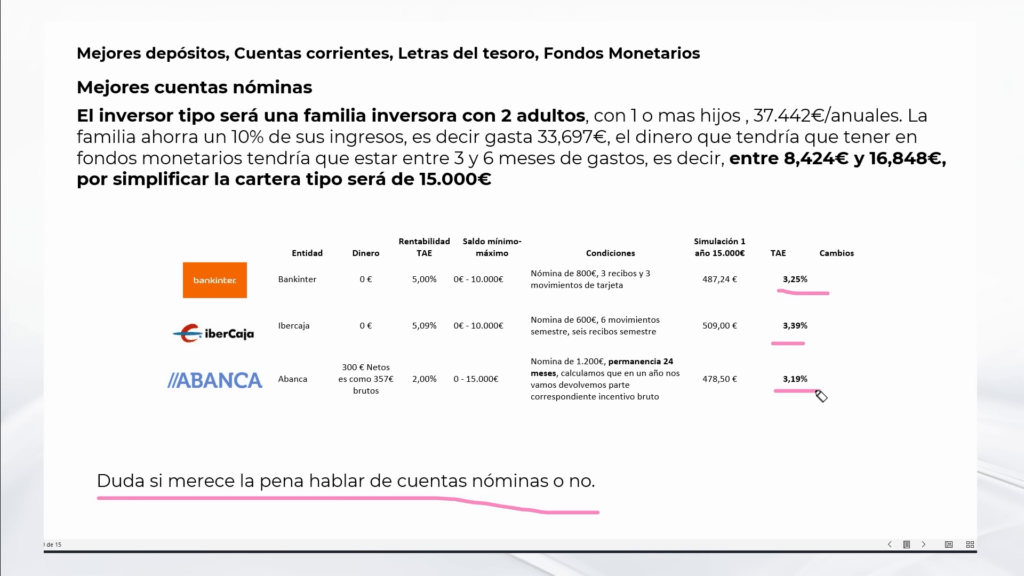

Comparativa de las mejores cuentas nómina

Las cuentas nómina son populares porque ofrecen beneficios adicionales. Sin embargo, ¿son realmente la mejor opción?

Beneficios y rentabilidad

Algunas cuentas nómina, como las de Bankinter y Openbank, ofrecen rentabilidades cercanas al 3%. Sin embargo, es importante considerar las condiciones adicionales, como la domiciliación de nómina y recibos.

Alternativas

En comparación, algunas mejores cuentas remuneradas pueden ofrecer mayores beneficios sin tantas condiciones. TR Republic, por ejemplo, ofrece un 4% de rentabilidad sin necesidad de domiciliar nómina.

Conclusión

Para aquellos que buscan simplicidad y rentabilidad, las cuentas remuneradas pueden ser una mejor opción que las cuentas nómina tradicionales.

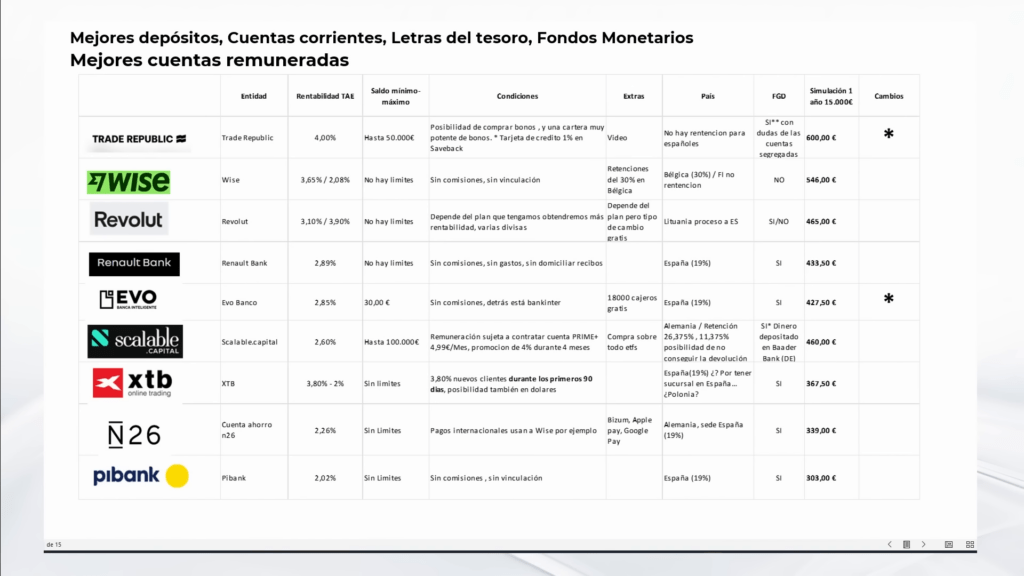

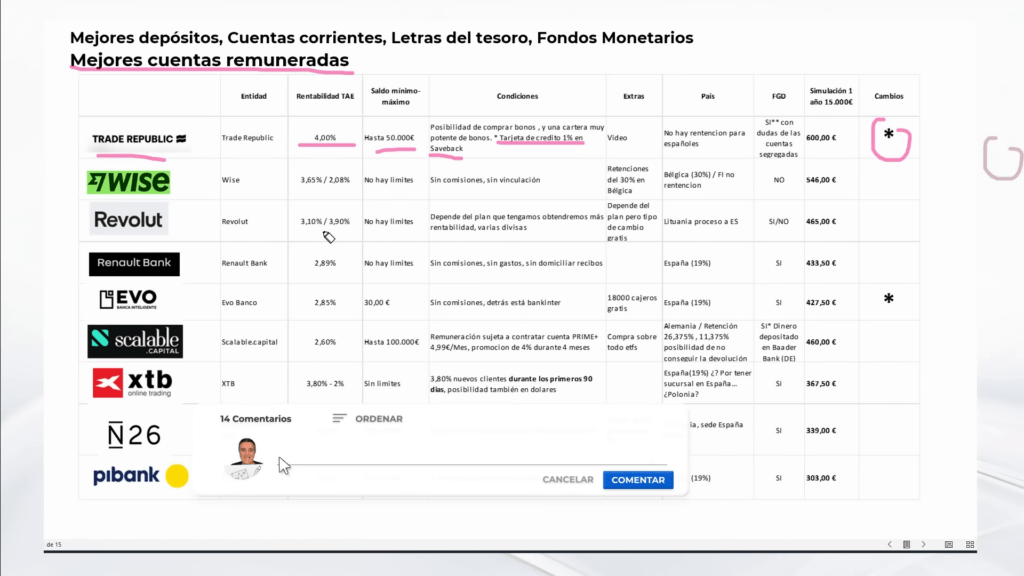

Cuentas remuneradas internacionales

Las cuentas remuneradas varían significativamente de un país a otro. Vamos a explorar algunas opciones internacionales.

TR Republic

TR Republic sigue siendo una opción top con un 4% de rentabilidad. Además, ha introducido una tarjeta de crédito con un 1% de cashback.

Wise y Revolut

Wise y Revolut ofrecen rentabilidades atractivas del 3,65% y 3,80% respectivamente. Son opciones flexibles y fáciles de usar para gestionar fondos internacionales.

Opciones en España

Para aquellos que prefieren mantener sus fondos en España, Renault Bank y Evo Banco ofrecen rentabilidades del 2,89% y 2,65% respectivamente.

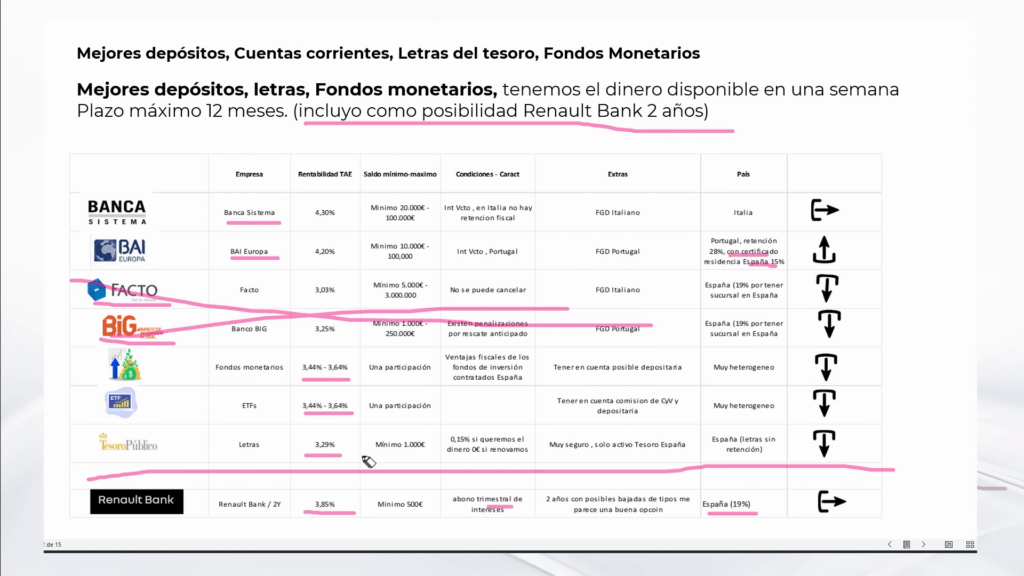

Depósitos y fondos monetarios a corto plazo

Los depósitos y fondos monetarios son opciones viables para aquellos que buscan liquidez a corto plazo. Aquí comparamos algunas de las mejores opciones.

Depósitos a 12 meses

Entre los depósitos a 12 meses, Renault Bank destaca con una rentabilidad del 3,85% a dos años. Es una opción interesante si se anticipan bajas de tipos de interés.

Otras opciones

Banca Sistema y Banco Big ofrecen rentabilidades competitivas del 3% y 3,25% respectivamente. Sin embargo, la retención fiscal en Portugal es del 28%, lo que puede afectar la rentabilidad neta.

Fondos monetarios y ETFs

Para aquellos que buscan aún más liquidez, los fondos monetarios y ETFs son una excelente opción. Estos suelen ofrecer rentabilidades entre el 3,44% y el 3,64%, con la ventaja de mayor flexibilidad.

Espero que esta guía te haya proporcionado una visión clara y útil sobre las mejores opciones para maximizar tus ingresos en 2024. No olvides suscribirte a nuestro canal de YouTube y unirte a nuestro canal de Telegram para más consejos financieros. También puedes seguirme en Twitter y visitar mi web para más información.

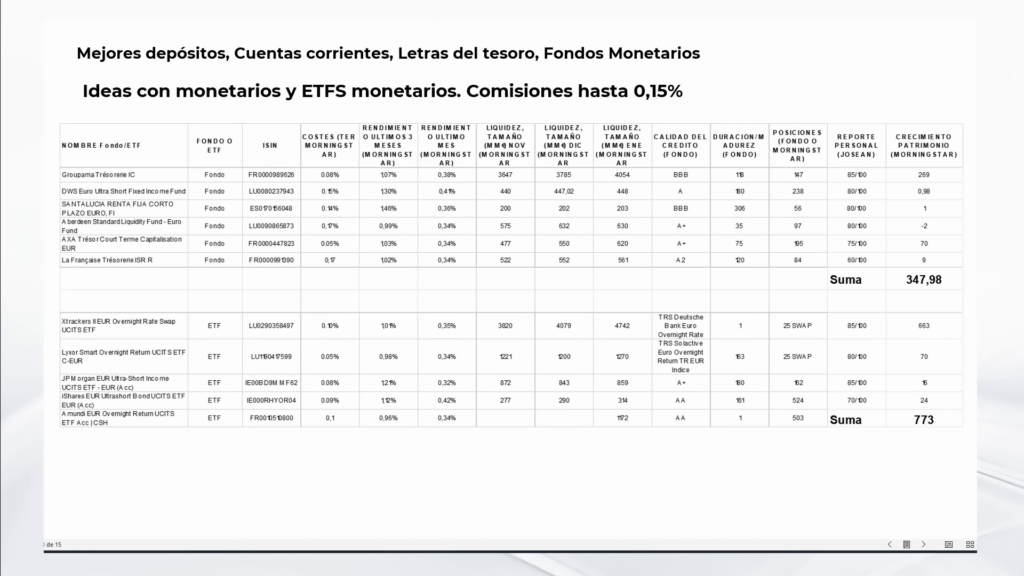

Fondos de inversión y ETFs monetarios

Los fondos de inversión y ETFs monetarios son herramientas poderosas para aquellos que buscan liquidez y rentabilidad a corto plazo. Estos instrumentos tienen sus propias características y ventajas que los hacen atractivos.

Ventajas de los fondos monetarios

Los fondos monetarios ofrecen una rentabilidad estable y son una opción menos volátil en comparación con otros tipos de fondos de inversión. Además, suelen tener comisiones más bajas.

- Comisiones bajas

- Alta liquidez

- Estabilidad en la rentabilidad

Ejemplos de fondos monetarios

Algunos fondos destacados incluyen el Groupama Trésorerie IC y el DWS Euro Ultra Short Fixed Income Fund. Estos fondos han mostrado rendimientos sólidos en los últimos meses.

- Groupama Trésorerie IC: 0.87% en los últimos tres meses

- DWS Euro Ultra Short Fixed Income Fund: 1.14% en los últimos tres meses

ETFs monetarios

Los ETFs monetarios también ofrecen una opción viable, especialmente para empresas que buscan una gestión más activa de su liquidez. Ejemplos incluyen el Xtrackers II EUR Overnight Rate Swap UCITS ETF y el JPMorgan EUR Ultra-Short Income UCITS ETF.

- Xtrackers II EUR Overnight Rate Swap UCITS ETF: 0.89% en los últimos tres meses

- JPMorgan EUR Ultra-Short Income UCITS ETF: 0.78% en los últimos tres meses

Comparación de rendimiento

La elección entre fondos y ETFs monetarios dependerá de varios factores, incluyendo las comisiones y la duración del fondo. Ambos tipos de instrumentos han mostrado rendimientos similares en el corto plazo.

Es importante considerar la retención fiscal y las comisiones de custodia al evaluar estas opciones. Las mejores cuentas remuneradas pueden ofrecer una alternativa interesante sin tantas complicaciones fiscales.

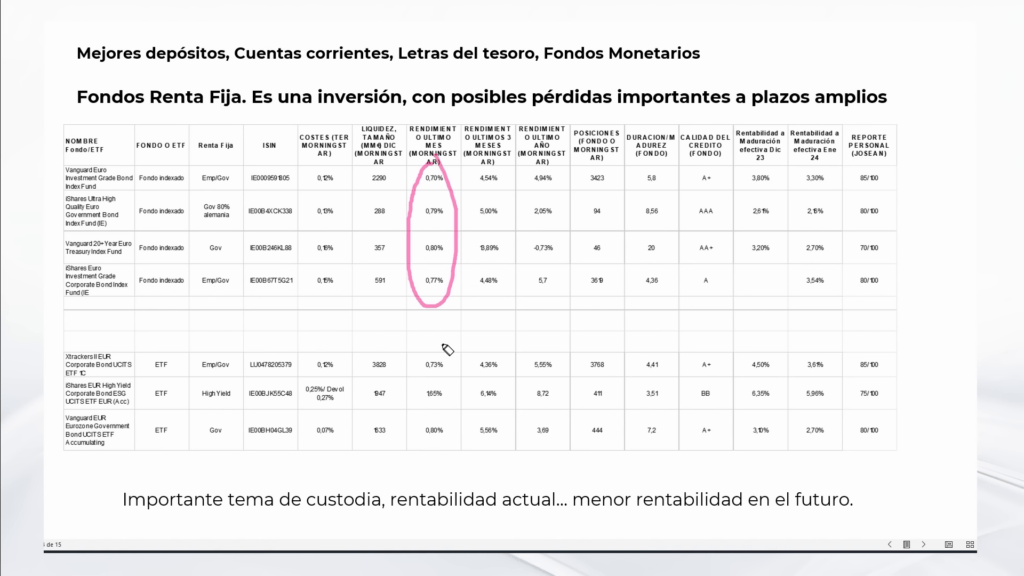

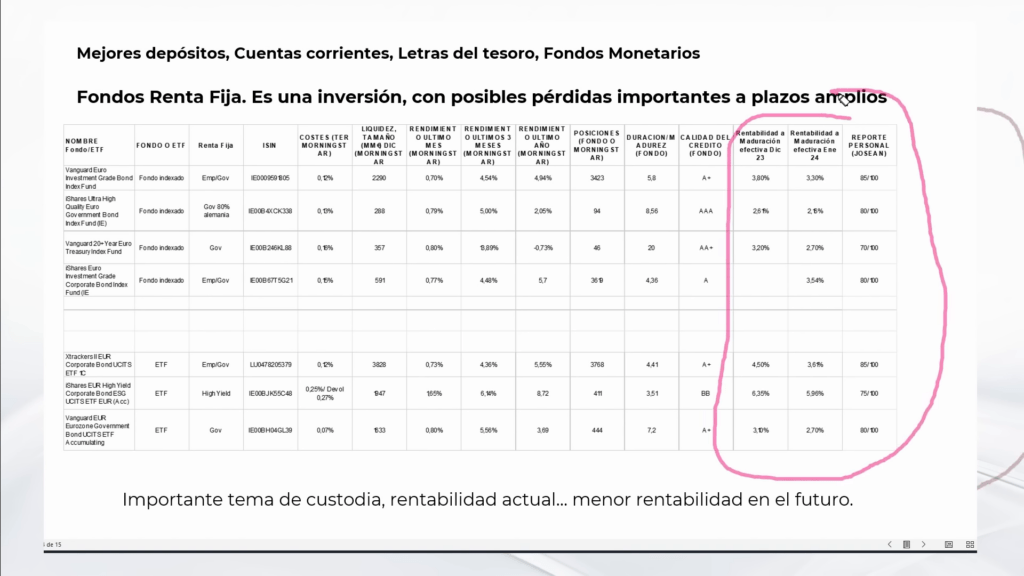

Introducción a la renta fija

La renta fija es una categoría de inversión que incluye bonos y otros instrumentos que proporcionan pagos de interés regulares. Este tipo de inversión es crucial para diversificar y estabilizar una cartera.

¿Qué es la renta fija?

La renta fija se refiere a inversiones que ofrecen pagos de interés predecibles y un retorno del capital al vencimiento. Ejemplos incluyen bonos gubernamentales y corporativos.

Ventajas de la renta fija

La renta fija ofrece varias ventajas, especialmente en tiempos de incertidumbre económica. Estas ventajas incluyen:

- Ingresos estables

- Menor riesgo en comparación con acciones

- Diversificación de la cartera

Fondos de renta fija

Los fondos de renta fija permiten a los inversores acceder a una cartera diversificada de bonos. Ejemplos incluyen el Vanguard Euro Investment Grade y el iShares Euro Government Bond 10-25yr UCITS ETF.

- Vanguard Euro Investment Grade: 3.30% de rentabilidad esperada

- iShares Euro Government Bond 10-25yr UCITS ETF: 2.16% de rentabilidad esperada

Consideraciones fiscales

Es crucial tener en cuenta las comisiones de custodia y la retención fiscal al invertir en renta fija. Algunas entidades en España ofrecen custodia gratuita, lo cual puede mejorar significativamente la rentabilidad neta.

Para maximizar los beneficios, es recomendable revisar periódicamente las opciones disponibles y ajustar la cartera según las condiciones del mercado.

FAQ

A continuación, responderé algunas de las preguntas más comunes sobre las mejores cuentas remuneradas y otras opciones de inversión.

¿Qué es una cuenta remunerada?

Una cuenta remunerada es una cuenta bancaria que ofrece intereses sobre el saldo depositado. Es una opción segura para obtener ingresos pasivos.

¿Cuáles son las mejores cuentas remuneradas en 2024?

Algunas de las mejores opciones incluyen TR Republic con un 4% de rentabilidad y Renault Bank con un 2.89%. Estas cuentas ofrecen condiciones favorables y alta rentabilidad.

¿Qué diferencia hay entre un fondo monetario y un ETF monetario?

Los fondos monetarios suelen ser gestionados activamente, mientras que los ETFs monetarios replican un índice. Ambos ofrecen alta liquidez y rentabilidad estable, pero los ETFs suelen tener comisiones más bajas.

¿Es mejor invertir en letras del tesoro o en fondos monetarios?

Depende de tu perfil de riesgo y necesidades de liquidez. Las letras del tesoro son más seguras, pero los fondos monetarios pueden ofrecer una rentabilidad ligeramente superior.

¿Qué comisiones debo considerar al invertir en renta fija?

Las principales comisiones a considerar son las de custodia y gestión. Algunas entidades ofrecen custodia gratuita, lo cual puede mejorar la rentabilidad neta de tu inversión.

Made with VideoToBlog