En este artículo, profundizaremos en el MSCI World Quality Factor, un índice que se enfoca en seleccionar empresas de alta calidad para inversiones. A medida que cambio mi cartera hacia este factor, descubrirás por qué esta estrategia puede ser beneficiosa para tu futuro financiero.

Table of Contents

- Razón para cambiar mi cartera hacia este factor

- ¿Cómo se construye el índice MSCI World Quality Factor?

Razón para cambiar mi cartera hacia este factor

El cambio de enfoque hacia el msci world quality factor no es una decisión tomada a la ligera. Este índice se centra en compañías que no solo tienen un rendimiento destacado, sino que también poseen características que las hacen más resilientes ante las fluctuaciones del mercado. Este enfoque en la calidad es clave para quienes buscamos estabilidad a largo plazo.

Ventajas del enfoque en calidad

- Las empresas incluidas en el índice suelen tener un alto retorno sobre el capital invertido (ROE), lo que indica eficiencia en el uso de recursos.

- Demuestran un crecimiento estable y predecible en sus beneficios, lo que proporciona tranquilidad ante la volatilidad del mercado.

- Mantienen un bajo nivel de apalancamiento, reduciendo riesgos financieros.

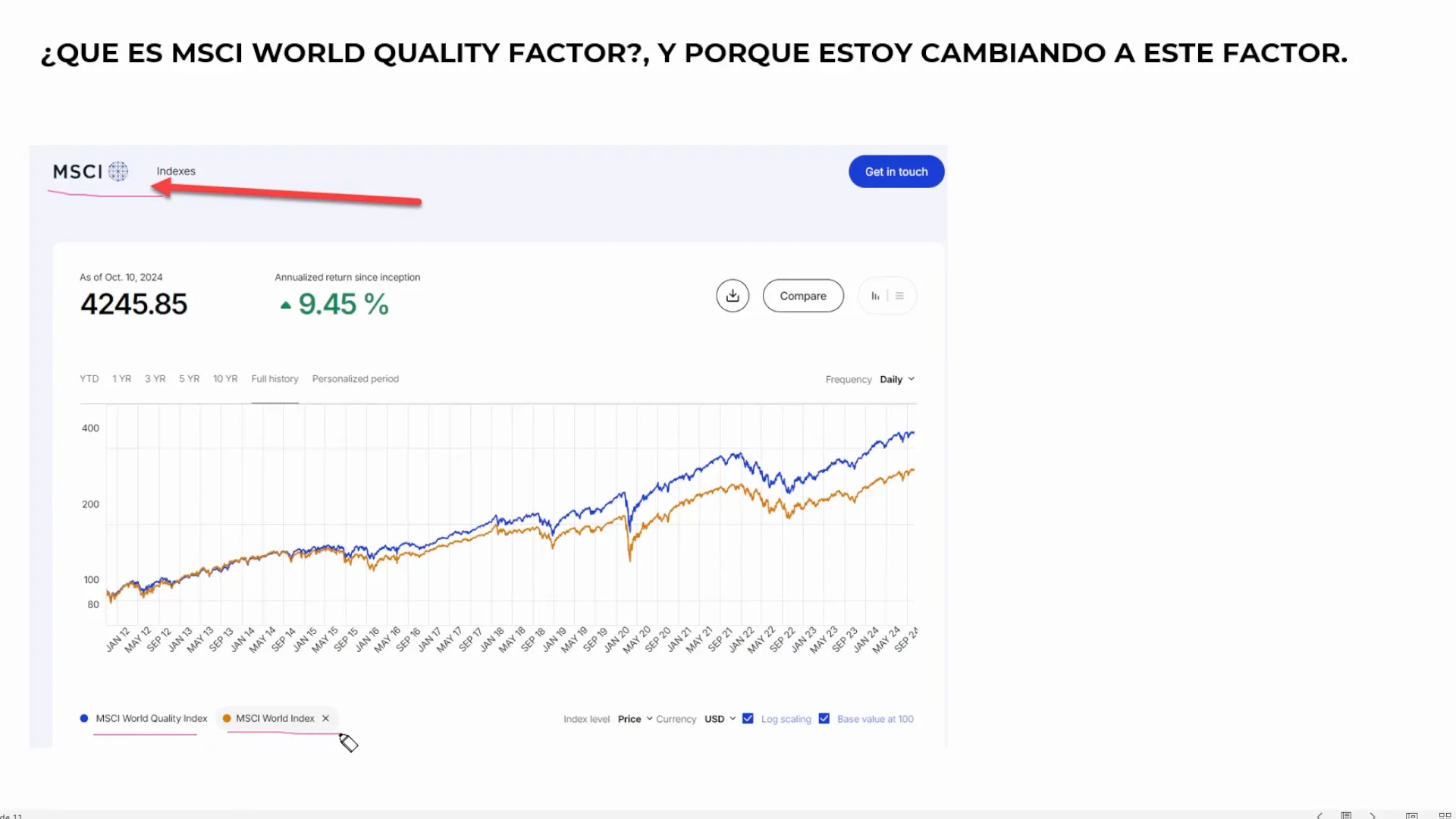

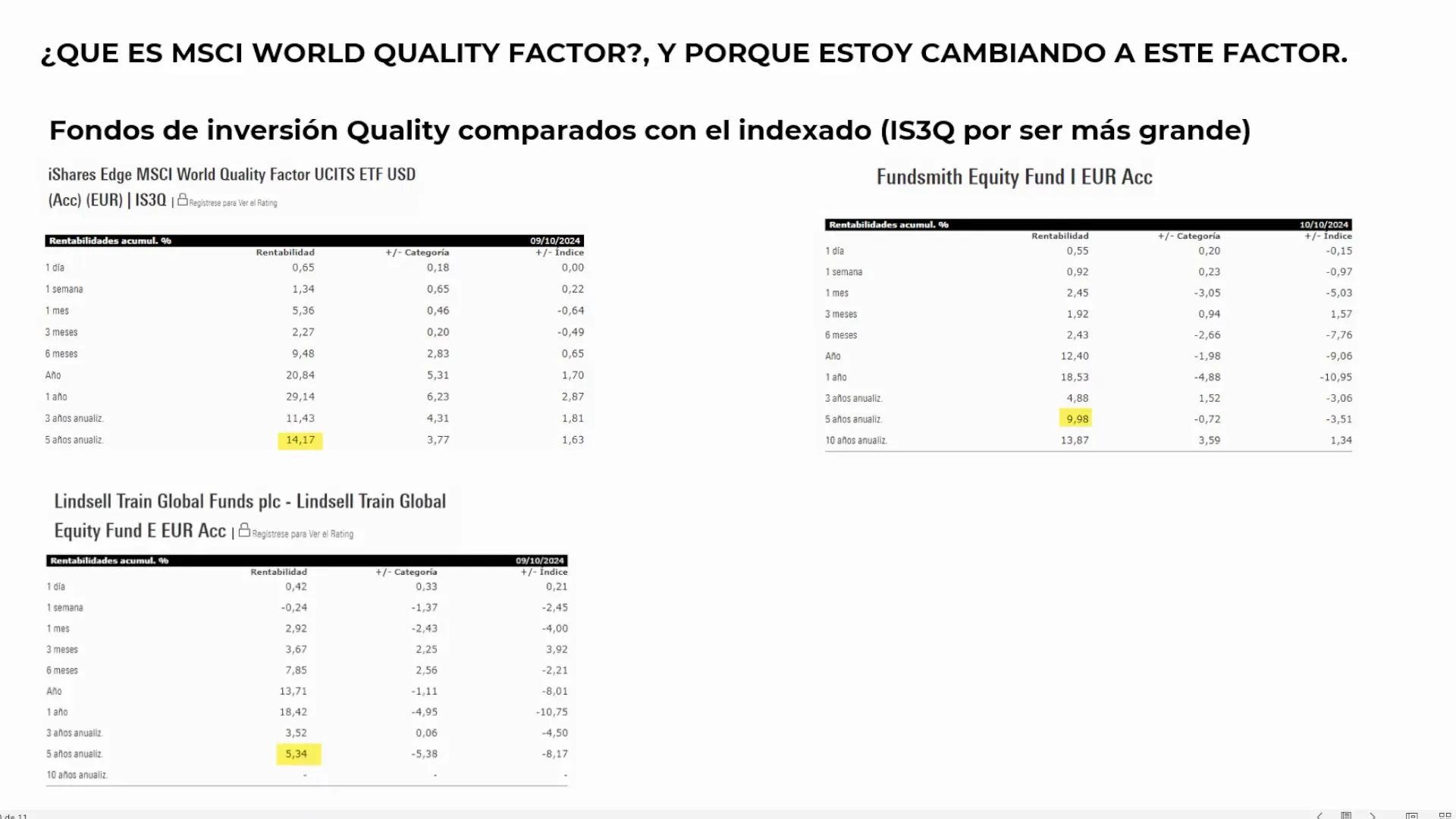

Al observar el rendimiento histórico, el índice MSCI World Quality Factor ha superado consistentemente al MSCI World tradicional. Esto se debe a que las empresas de alta calidad tienen un «moat» o ventaja competitiva que las protege de la competencia y les permite seguir creciendo de manera sostenible. Invertir en calidad es, por tanto, una apuesta por la estabilidad y la rentabilidad a largo plazo.

Impacto en la rentabilidad

Un análisis detallado muestra que una inversión de 100 unidades monetarias en el MSCI World Quality Factor a principios de 2012 habría crecido a 461 unidades para finales de la década. En comparación, la misma inversión en el MSCI World tradicional habría alcanzado solo 330 unidades. Esta diferencia significativa en la rentabilidad refuerza la decisión de inclinarse hacia el enfoque de calidad.

Además, el índice de calidad tiende a incluir empresas tecnológicas de renombre que lideran la innovación global. Por ejemplo, gigantes como Nvidia, Apple y Microsoft son parte de este índice, reflejando su capacidad para generar valor sostenido. Este enfoque no solo mejora mi cartera, sino que también me alinea con las tendencias de crecimiento más prometedoras del mercado.

¿Cómo se construye el índice MSCI World Quality Factor?

La construcción del índice es un proceso meticuloso llevado a cabo por MSCI, una empresa reconocida por su rigurosidad en la creación de índices. La metodología considera tres factores principales para seleccionar a las empresas: retorno sobre el capital, estabilidad en los beneficios y bajo apalancamiento. Estos criterios aseguran que solo las empresas más robustas formen parte del índice.

Metodología de selección

- Retorno sobre el capital (ROE): Se eligen empresas con un ROE alto, lo que indica una gestión eficiente y rentable.

- Estabilidad en beneficios: Se priorizan empresas con un historial de beneficios estables y predecibles.

- Bajo apalancamiento: Se seleccionan compañías con un nivel de deuda controlado, lo que reduce el riesgo financiero.

Estos criterios se combinan para crear un «z-score», una fórmula que pondera el peso de cada empresa dentro del índice. Este enfoque estructurado no solo garantiza la inclusión de empresas de calidad, sino que también proporciona un marco equitativo y transparente para su selección.

Reflexiones sobre el cambio hacia el Quality Factor

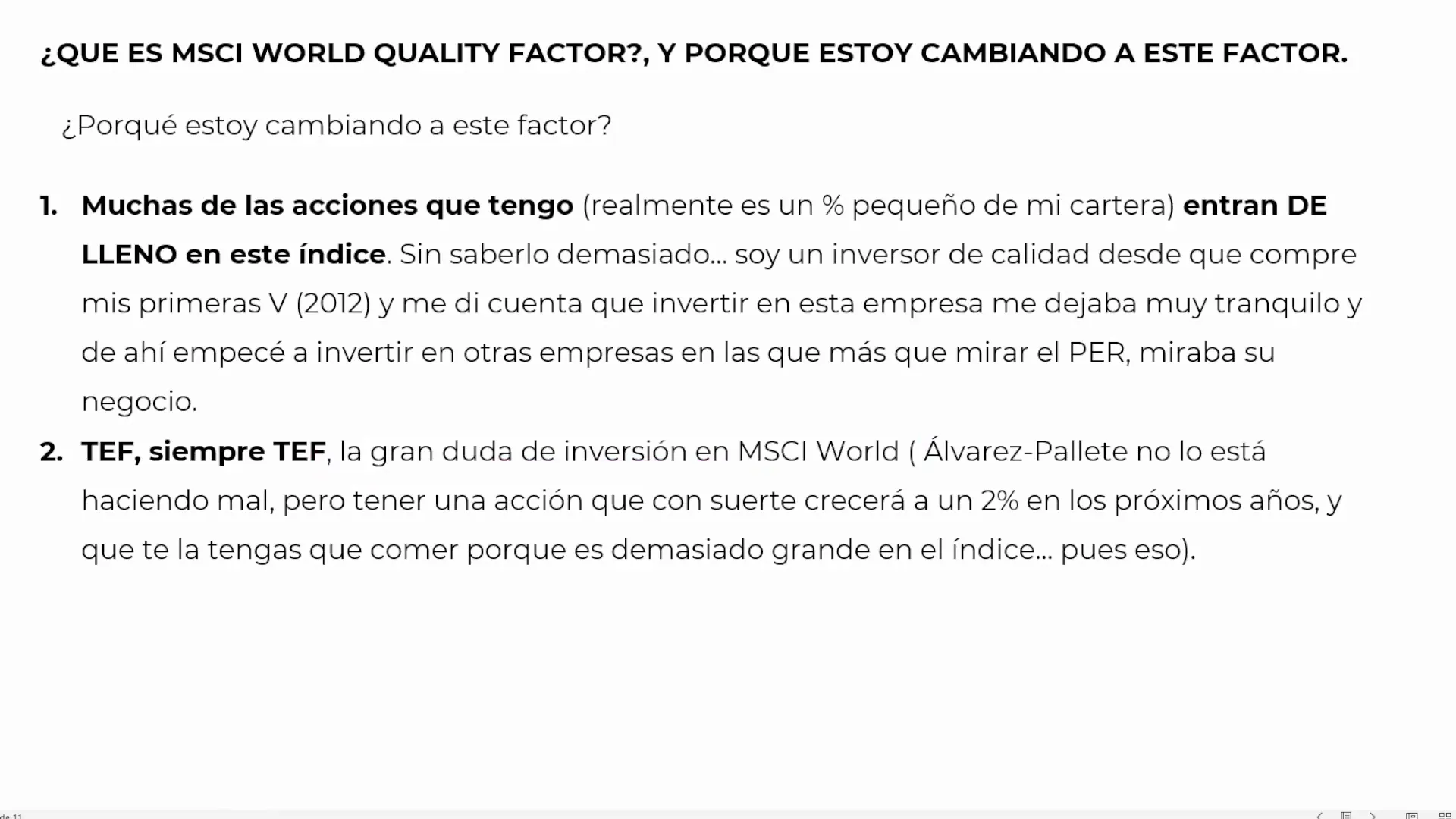

El cambio hacia el msci world quality factor es más que una simple estrategia de inversión; es un replanteamiento sobre qué valoramos en las empresas en las que invertimos. Este índice prioriza empresas con fundamentos sólidos, lo que proporciona una mayor tranquilidad en tiempos de incertidumbre económica.

Al optar por el Quality Factor, los inversores están diciendo que prefieren la estabilidad y la previsibilidad a largo plazo sobre las ganancias rápidas y volátiles. Esta perspectiva se alinea con una filosofía de inversión que busca proteger el capital mientras se asegura un crecimiento sostenible.

Casos como Visa y Telefónica en el índice

La inclusión de empresas como Visa en el índice MSCI World Quality Factor destaca la importancia de seleccionar compañías con un historial de rendimiento y ventajas competitivas claras. Visa no solo ha demostrado ser un líder en su sector, sino que también ha mantenido un crecimiento constante, lo cual es fundamental para el Quality Factor.

Por otro lado, la ausencia de empresas como Telefónica subraya el enfoque del índice en evitar empresas con crecimientos limitados. Aunque Telefónica es una empresa sólida, su potencial de crecimiento a largo plazo no se alinea con los criterios de selección del Quality Factor. Esto demuestra cómo el índice selecciona cuidadosamente las empresas para maximizar el rendimiento a largo plazo.

Consideraciones finales sobre inversiones a largo plazo y el Quality Factor

Invertir en el MSCI World Quality Factor no solo es una estrategia para mejorar el rendimiento de la cartera, sino también una manera de alinear las inversiones con empresas que tienen un impacto positivo y sostenible en el mercado. Este enfoque puede ser especialmente beneficioso para aquellos que buscan inversiones que resistan las pruebas del tiempo.

El Quality Factor ofrece una solución atractiva para los inversores que desean minimizar el riesgo mientras maximizan el retorno. A medida que más inversores se dan cuenta del valor de esta estrategia, es probable que veamos un aumento en su popularidad y adopción en diversas carteras.

Comparativa entre ETFs de MSCI World Quality Factor

Al elegir un ETF del MSCI World Quality Factor, los inversores deben considerar varios factores, como las comisiones, el patrimonio gestionado y la estructura del ETF. Dos de los ETFs más destacados en este ámbito son los de iShares y Xtrackers. Ambos ofrecen características similares, pero pueden diferir ligeramente en términos de rendimiento y costos.

- iShares: Con un patrimonio gestionado más amplio, ofrece una opción sólida con un ligero margen de rentabilidad superior.

- Xtrackers: Aunque maneja menos patrimonio, sigue siendo una opción competitiva en términos de costos y acumulación.

La selección entre estos ETFs dependerá de las preferencias individuales de cada inversor, pero ambos proporcionan una exposición eficiente al Quality Factor, lo que puede ser una adición valiosa a cualquier cartera diversificada.

FAQ

Para resolver algunas de las preguntas más comunes sobre el MSCI World Quality Factor, hemos recopilado una breve sección de preguntas frecuentes:

- ¿Qué es el MSCI World Quality Factor? Es un índice que selecciona empresas con altos estándares de calidad, lo cual incluye un alto retorno sobre el capital, estabilidad en los beneficios y bajo apalancamiento.

- ¿Por qué elegir el Quality Factor sobre el MSCI World tradicional? Ofrece un potencial de crecimiento más estable y resiliente ante la volatilidad del mercado.

- ¿Qué empresas forman parte del MSCI World Quality Factor? Incluye empresas líderes como Visa, Nvidia y Apple, conocidas por su rendimiento consistente y ventajas competitivas.

Esperamos que esta información te ayude a comprender mejor las ventajas del MSCI World Quality Factor y cómo puede beneficiar tu estrategia de inversión a largo plazo.