¿Invertir en bonos de países emergentes o mejor dicho, por qué no invertimos en ETFs de renta fija de países emergentes? Porque nos va a dar una gran diversificación y vamos a poder invertir con un solo producto en una cantidad de bonos realmente potente. Descubre por qué los ETFs de renta fija de mercados emergentes pueden ser una opción atractiva de inversión.

Índice

- Riesgos y consideraciones previas

- Volatilidad y oportunidades en los mercados emergentes

- Principales ETFs de renta fija emergente

- Análisis del ETF iShares JPMorgan USD Emerging Markets Bond

- Análisis del ETF iShares J.P. Morgan EM Corporate Bond

- Análisis del ETF Vanguard USD Emerging Markets Government Bond

- Resumen y recomendaciones

- FAQ

Riesgos y consideraciones previas

Antes de lanzarnos a invertir en ETFs de renta fija de mercados emergentes, es crucial entender los riesgos y las consideraciones previas.

Diversificación

Un punto a favor de los ETFs de renta fija de mercados emergentes es la diversificación. A través de un solo producto, podemos acceder a una amplia gama de bonos.

Riesgo inherente

Invertir en bonos de países emergentes de manera individual puede ser arriesgado. Estos bonos suelen tener una alta volatilidad y riesgos específicos que pueden afectar el rendimiento.

Inversiones complementarias

Es recomendable que estos ETFs sean una pequeña parte de nuestra cartera de renta fija. Funcionan mejor como un complemento para añadir rentabilidad extra.

Consejos fiscales

Optar por fondos de inversión indexados puede ofrecer ventajas fiscales. Sin embargo, no siempre hay muchas opciones disponibles.

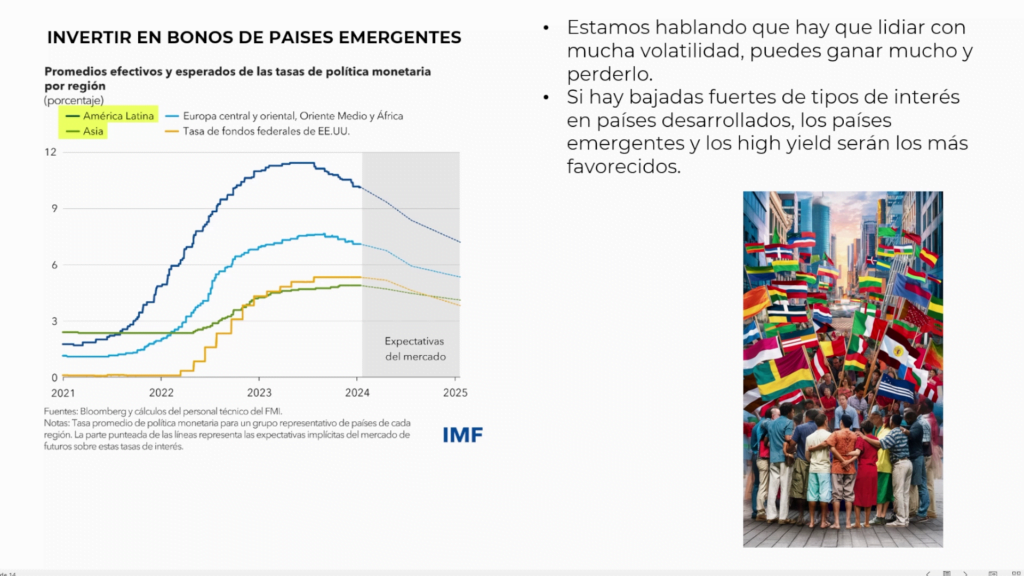

Volatilidad y oportunidades en los mercados emergentes

Los mercados emergentes presentan tanto oportunidades como desafíos debido a su volatilidad.

Volatilidad de los tipos de cambio

Un ejemplo claro es América Latina, donde los tipos de cambio pueden fluctuar significativamente en poco tiempo.

- 2021: 2.5%

- Luego sube a 11-12%

Riesgos y beneficios

La alta volatilidad implica que podemos ganar o perder mucho dinero. Es un riesgo considerable, pero los beneficios potenciales también son atractivos.

Perspectivas futuras

Según el Fondo Monetario Internacional, se espera una baja en los tipos de interés para 2024 y 2025. Esto podría beneficiar a la deuda de América Latina y otros mercados emergentes.

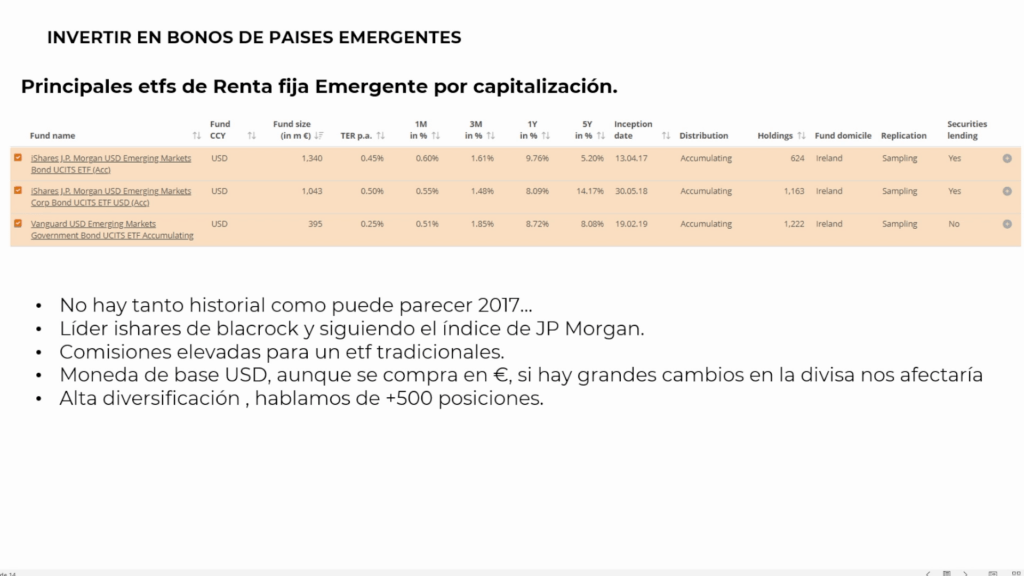

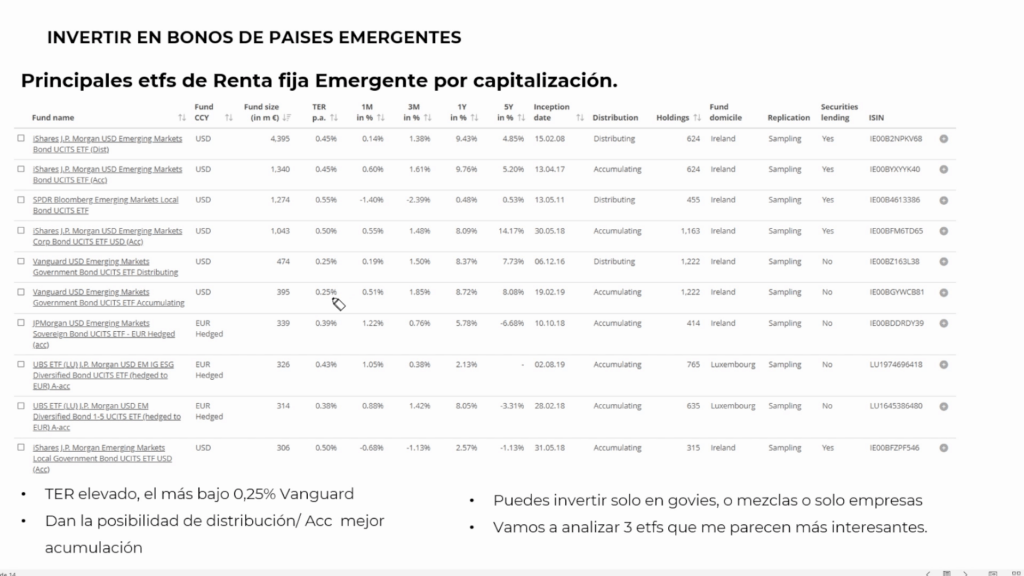

Principales ETFs de renta fija emergente

Para aquellos interesados en etfs renta fija mercados emergentes, aquí están algunos de los principales ETFs por capitalización.

Monedas base

La mayoría de estos ETFs tienen el dólar como moneda base. Algunos ofrecen cobertura en euros.

Comisiones

Las comisiones de estos ETFs suelen ser más altas que las de otros fondos de renta fija.

- 0.40% a 0.55%

- Vanguard: 0.25%

Principales ETFs seleccionados

A continuación, presento tres ETFs que considero interesantes por su tamaño y características.

- iShares J.P. Morgan USD Emerging Markets Bond ETF

- iShares J.P. Morgan EM Local Currency Bond ETF

- Vanguard Emerging Markets Government Bond ETF

Características y diversificación

Estos ETFs ofrecen una alta diversificación, con más de 500 posiciones en algunos casos. Esto es crucial para mitigar el riesgo inherente a los mercados emergentes.

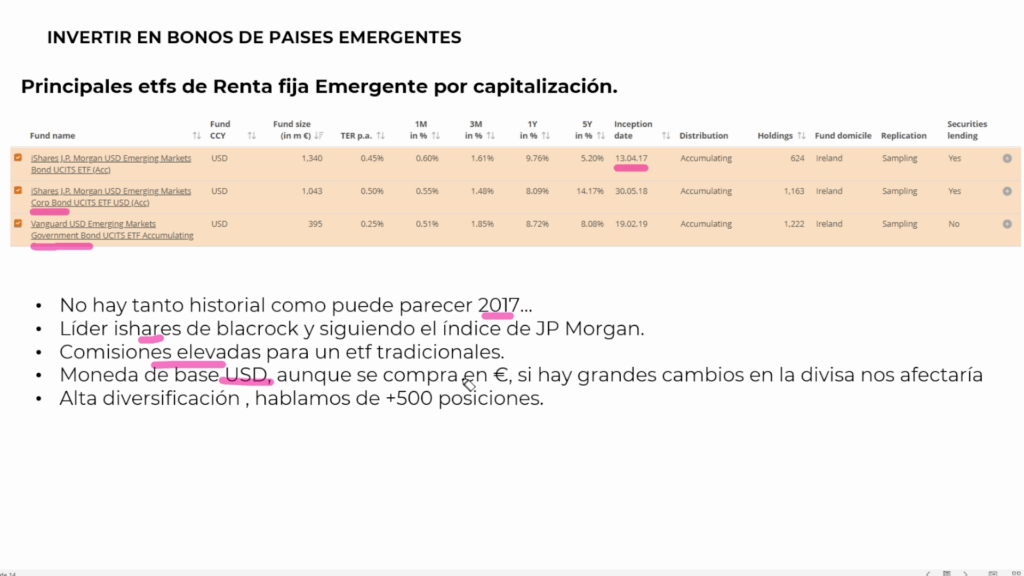

Historial y rendimiento

Estos ETFs no tienen un historial muy largo, ya que muchos fueron lanzados después de 2017. Sin embargo, han mostrado un rendimiento sólido.

En resumen, los ETFs de renta fija de mercados emergentes ofrecen una forma diversificada y potencialmente rentable de invertir en bonos de estos países. No obstante, es esencial ser consciente de los riesgos y consideraciones antes de tomar cualquier decisión de inversión.

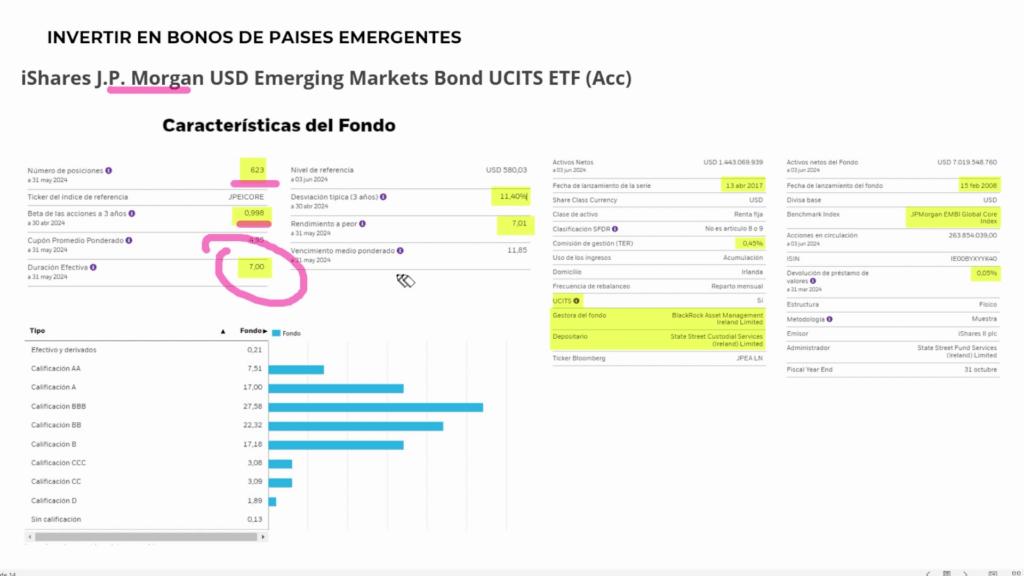

Análisis del ETF iShares JPMorgan USD Emerging Markets Bond

El ETF iShares JPMorgan USD Emerging Markets Bond es una opción sólida para quienes buscan invertir en bonos de mercados emergentes.

Características del ETF

Este ETF cuenta con 623 posiciones, lo que ofrece una amplia diversificación. El beta es de 0.998, lo que indica una alta correlación con el índice JP Morgan.

- Beta: 0.998

- Duración efectiva: 7 años

- Rendimiento a peor: 7%

- Año de lanzamiento: 2008

- Comisión: 0.45%

Gestión y custodia

La gestora del fondo es BlackRock a través de iShares, y el depositario es State Street. Esto garantiza transparencia y seguridad en la gestión de los activos.

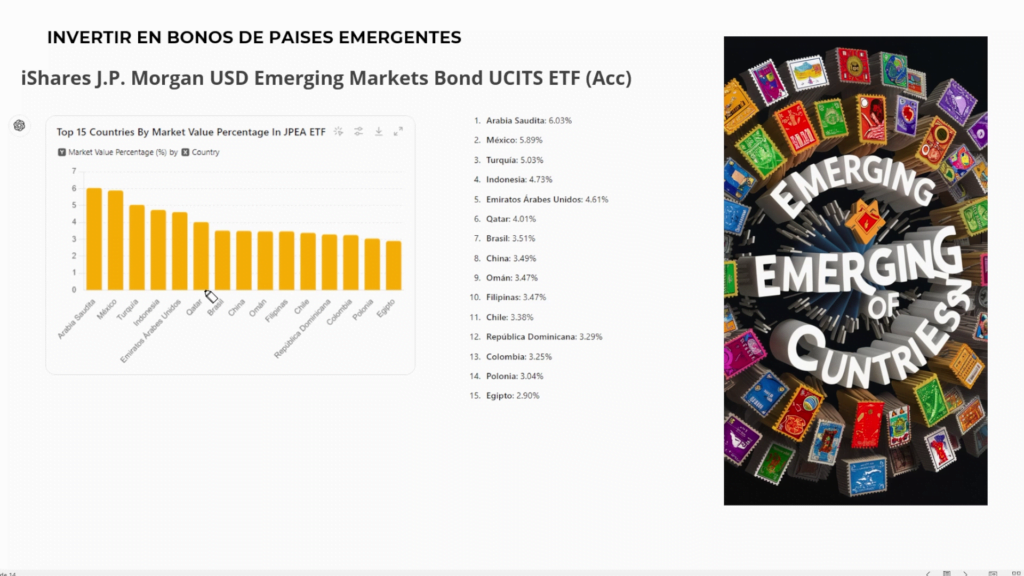

Calificaciones y composición

La mayoría de los bonos tienen una calificación BBB, aunque también hay algunas posiciones con calificaciones AA y no inversión.

- Calificaciones: AA, BBB

- Países principales: Arabia Saudita, México, Turquía, Indonesia

Bonos gubernamentales y corporativos

El 80% de las inversiones son en bonos gubernamentales, mientras que el 20% restante está en empresas públicas, como Petronas y Pemex.

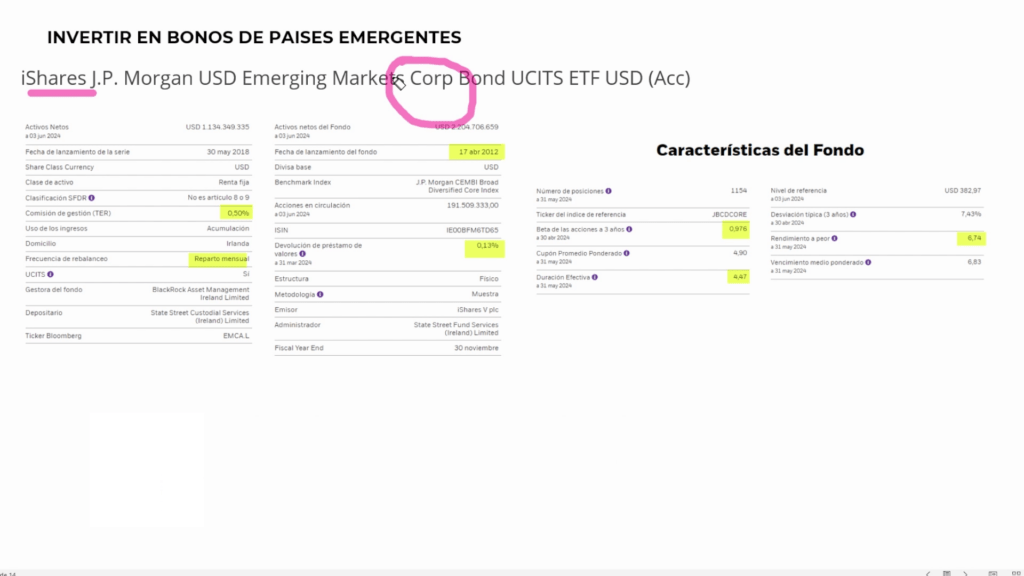

Análisis del ETF iShares J.P. Morgan EM Corporate Bond

El ETF iShares J.P. Morgan EM Corporate Bond se enfoca en bonos corporativos de mercados emergentes, ofreciendo una alternativa interesante para diversificar.

Características del ETF

Este ETF tiene 1154 posiciones y una duración de 4.5 años. Su comisión de gestión es del 0.50%, con una devolución de préstamos del 0.13%.

- Beta: 0.97

- Duración efectiva: 4.5 años

- Rendimiento a peor: 6.74%

- Comisión: 0.50%

Gestión y custodia

La gestora del fondo es BlackRock, y el depositario es State Street. La rebalanciación se realiza mensualmente.

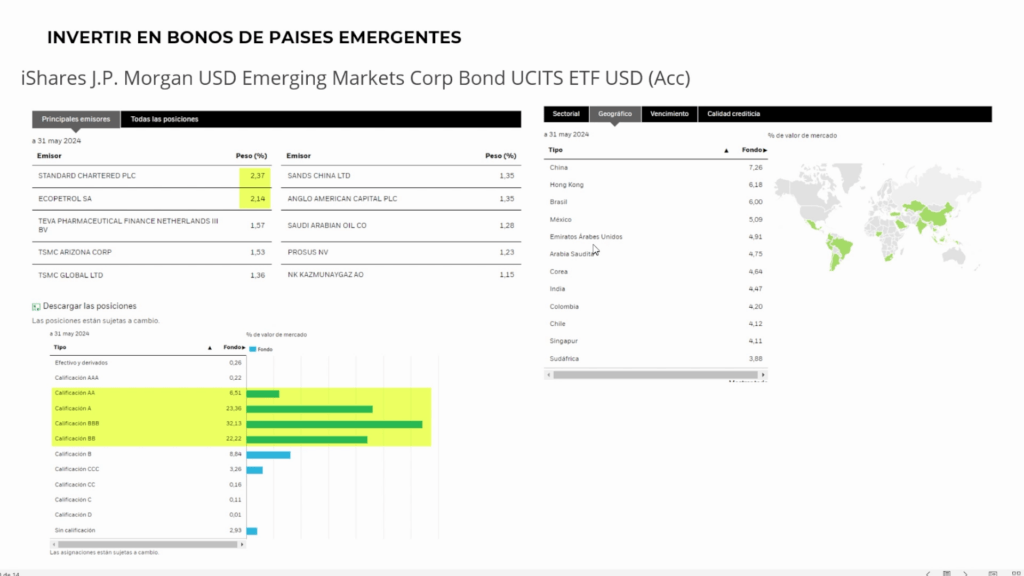

Calificaciones y composición

La mayoría de los bonos tienen calificaciones BBB y BB, con algunas posiciones en CCC.

- Calificaciones: BBB, BB, CCC

- Países principales: China, Hong Kong, Brasil, México

Distribución geográfica

El ETF tiene una fuerte presencia en Asia y América Latina, con poca exposición a África.

- Asia: China, Hong Kong, India

- América Latina: Brasil, México, Colombia

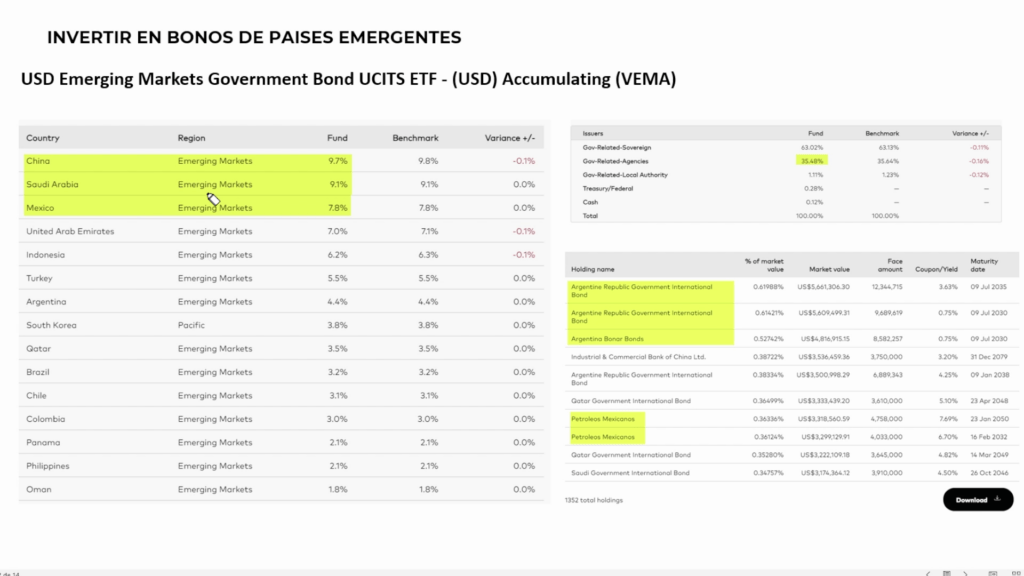

Análisis del ETF Vanguard USD Emerging Markets Government Bond

El ETF Vanguard USD Emerging Markets Government Bond es otra opción destacada para invertir en bonos gubernamentales de mercados emergentes.

Características del ETF

Este ETF cuenta con 1352 posiciones y una duración media de 6.4 años. Su comisión es de las más bajas del mercado, con un 0.25%.

- Beta: 1

- Duración efectiva: 6.4 años

- Rendimiento a peor: 7.1%

- Comisión: 0.25%

Gestión y custodia

La gestora del fondo es Vanguard, conocida por sus bajos costos y eficiencia en la gestión de fondos.

Calificaciones y composición

La mayoría de los bonos tienen una calificación BBB, con una duración media de 10.6 años.

- Calificaciones: BBB

- Duración media: 10.6 años

Duración y madurez

La duración media y la madurez de los bonos son importantes para entender el riesgo y la rentabilidad esperada del ETF.

- Duración media: 6.4 años

- Madurez promedio: 10.6 años

En resumen, estos ETFs de renta fija de mercados emergentes ofrecen una interesante variedad de opciones para diversificar tu cartera de inversión. Cada uno tiene características particulares que pueden ajustarse a diferentes perfiles de riesgo y objetivos de inversión.

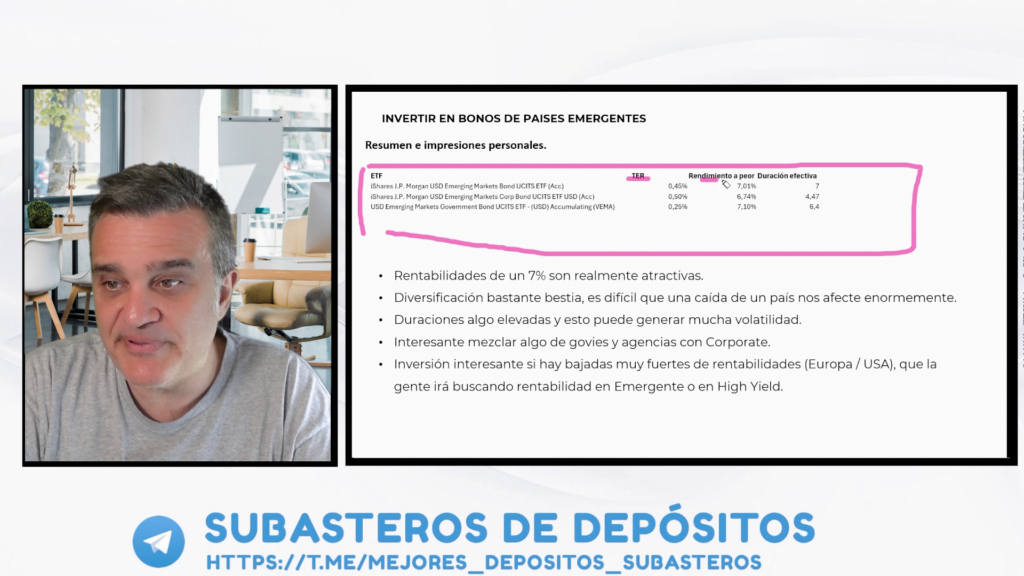

Resumen y recomendaciones

Invertir en ETFs de renta fija de mercados emergentes puede ser una opción atractiva para diversificar tu cartera y obtener una rentabilidad potencialmente alta.

Rendimiento y diversificación

Estos ETFs ofrecen un rendimiento atractivo, alrededor del 7%, con una alta diversificación. Invertir en estos productos permite diluir el riesgo al tener posiciones en múltiples bonos.

- Rendimiento potencial: 7%

- Alta diversificación

- Posiciones en múltiples bonos

Volatilidad y riesgo

Es crucial entender que estos ETFs pueden ser volátiles debido a la duración de los bonos y las fluctuaciones en los tipos de interés. Es una inversión para quienes están dispuestos a asumir ciertos riesgos en busca de mayores beneficios.

- Duraciones elevadas

- Inversión especulativa

- Riesgo y volatilidad

Recomendaciones de inversión

Considera combinar ETFs de bonos gubernamentales y corporativos para balancear riesgos y beneficios. Monitorea las tendencias en tipos de interés y la situación económica de los países emergentes para ajustar tu estrategia.

- Combinar ETFs gubernamentales y corporativos

- Monitorear tipos de interés

- Revisar situación económica

FAQ

Aquí respondo algunas preguntas frecuentes sobre invertir en ETFs de renta fija de mercados emergentes.

¿Qué es un ETF de renta fija de mercados emergentes?

Es un fondo cotizado que invierte en bonos emitidos por gobiernos o corporaciones de países emergentes, ofreciendo diversificación y potencial de rentabilidad.

¿Cuáles son los principales riesgos de invertir en estos ETFs?

Los principales riesgos incluyen la volatilidad de los tipos de cambio, la inestabilidad económica y política de los países emisores, y la duración elevada de los bonos.

¿Cómo puedo mitigar los riesgos al invertir en estos ETFs?

Combina diferentes tipos de ETFs (gubernamentales y corporativos), mantén una parte pequeña en tu cartera y monitoriza constantemente las condiciones del mercado.

¿Cuáles son las comisiones típicas de estos ETFs?

Las comisiones pueden variar entre 0.25% y 0.55%, dependiendo del ETF específico y su gestora.

¿Es una buena opción para todos los inversores?

No. Estos ETFs son más adecuados para inversores con tolerancia al riesgo y un horizonte de inversión a medio o largo plazo.

¿Qué beneficios fiscales tienen estos ETFs?

Optar por fondos de inversión indexados puede ofrecer ventajas fiscales, aunque las opciones disponibles pueden ser limitadas.

Si tienes más preguntas, no dudes en unirte a nuestro canal de Telegram donde discutimos sobre bolsa, economía y mucho más.